Материал подготовлен специально для LS независимым аналитиком Александром Юриным.

Когда речь заходит о денежно-кредитной политике, проводимой Национальным банком, представители казахстанского "околофинансового комьюнити" обычно вспоминают о базовой ставке, после чего частенько пускаются в пространные рассуждения о том, когда и в какую сторону регулятор "сдвинет" ее в очередной раз и как это отразится на доступности кредитов в Казахстане. С точки зрения экономической теории, ставка центрального банка влияет на стоимость привлечения финансовых ресурсов, и ее понижение должно вести к росту кредитной активности банков, снижению ставок по кредитам и росту инфляции, и наоборот. Именно эти соображения обычно ставятся во главу угла во всех рассуждениях о необходимости снижения базовой ставки. Впрочем, Национальный банк начал применять базовую ставку в ее сегодняшнем виде уже более полутора лет назад, и к настоящему времени у нас имеется возможность оценить ее влияние как на кредитную активность банков, так и на инфляцию.

В начале 2016 года базовая ставка находилась на уровне 16%, 2 февраля прошлого года Национальный банк принял решение увеличить ее до исторического максимума в 17%. После этого Национальный банк несколько раз снижал базовую ставку, и в настоящее время она составляет 10,5% (решение об очередном снижении было принято 6 июня). Однако совокупный объем кредитов, выданных банками экономике, весь этот период времени находился приблизительно на одном уровне и даже продемонстрировал незначительное снижение. В этой ситуации вряд ли стоит говорить о серьезном влиянии базовой ставки на кредитную активность банков (см. график).

Какая-либо явная зависимость между базовой ставкой и темпами инфляции, скорее всего, также отсутствует. Ретроспективные данные свидетельствуют о том, что за очередным снижением базовой ставки вполне может следовать как ускорение, так и замедление инфляционных процессов (см. график). При этом даже если мы будем исходить из предположения, что изменение базовой ставки Национальным банком влияет на инфляционные процессы с определенным временным лагом, в силу двух вполне объективных факторов установить эту зависимость не представляется возможным.

Во-первых, Национальный банк начал применять базовую ставку как инструмент денежно-кредитной политики менее двух лет назад, и в нашем распоряжении имеется в настоящее время менее двух десятков наблюдений. Этого слишком мало для того, чтобы установить отсроченное во времени влияние одного показателя на другой.

Во-вторых, Национальный банк пересматривает уровень базовой ставки слишком часто – в случае наличия временного лага влияния изменения ставки на инфляцию в несколько месяцев эффекты нескольких изменений будут накладываться друг на друга, что также затрудняет выявление зависимости между базовой ставкой и инфляцией в случае ее наличия.

С другой стороны, имеются вполне обоснованные сомнения в том, что официальная статистика цен корректно отражает реальную динамику инфляционных процессов в экономике, причем точно оценить масштабы расхождения статистики и реального состояния дел не представляется возможным (см. опубликованные ранее портале LS материалы "Чем отличаются официальная инфляция и реальный рост цен" и "Альтернативная инфляция от Нацбанка"). Очевидно, что в этой ситуации анализ влияния проводимой Национальным банком монетарной политики на экономику Казахстана на основе статистических данных может быть серьезно осложнен.

Таким образом, в настоящее время эффективность базовой ставки Национального банка как инструмента влияния на темпы инфляции и кредитную активность банков выглядит довольно сомнительно. Стоит отметить, что в более ранних публикациях мы уже затрагивали проблематику эффективности модели денежно-кредитной политики, избранной Национальным банком, и имеющиеся к настоящему времени данные лишь подтверждают правильность сделанных нами ранее предположений (см. материалы "На что делает ставку Национальный банк" и "Курс тенге и финансовая мифология").

* * * * *

В то же время денежно-кредитная политика представляет собой комплексный процесс управления денежным обращением, который не сводится исключительно к изменению базовой ставки Национальным банком. При этом некоторые другие аспекты монетарной деятельности могут сказать нам гораздо больше о природе происходящих в финансовой системе и экономике процессов. Например, не так давно "Ассоциация финансистов Казахстана" обратила свое внимание на то, что совокупные требования финансовых организаций к Национальному банку превысили 4 трлн тенге. Эти требования возникают как следствие активного присутствия на денежном рынке Национального банка, который проводит операции, направленные на изъятие ликвидности. При этом объем обязательств регулятора перед финансовым сектором неуклонно растет, в чем легко можно убедиться, заглянув на сайт регулятора.

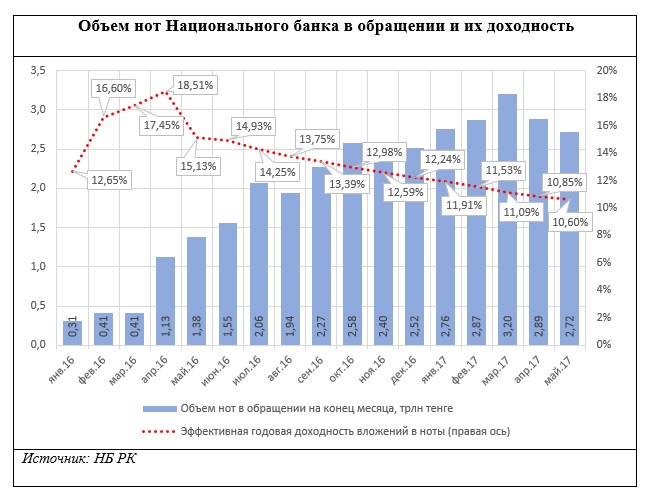

Рост требований финансовых организаций (в первую очередь – банков) к регулятору обусловлен преимущественно ростом эмиссии краткосрочных нот Национального банка, на которые в последние месяцы приходится примерно ¾ (в марте доля нот достигала приблизительно 85%) от всех обязательств, возникающих при проведении операций по изъятию ликвидности. Национальный банк начал стремительно наращивать объем эмиссии нот в апреле прошлого года: всего за один месяц объем нот в обращении вырос с 0,41 до 1,13 трлн тенге. Согласно данным Национального банка, к концу I квартала текущего года объем нот в обращении достиг исторического максимума в 3,2 трлн тенге, после чего он начал несколько снижаться, опустившись к концу мая до отметки в 2,72 трлн тенге. По-видимому, снижение объема нот в последние месяцы было обусловлено погашением обязательств банков (в течение апреля их объем снизился с 22,1 до 21,9 трлн тенге; данные по объему обязательств банков на конец мая на момент подготовки данного материала опубликованы не были). С другой стороны, в последние месяцы наблюдается изменение структуры обязательств Национального банка перед финансовым сектором, связанное с ощутимым ростом удельного веса валютных свопов.

Начало процесса наращивания эмиссии нот приблизительно совпало по времени со стабилизацией курса национальной валюты, которая сменилась ее последующим укреплением. Очевидно, что стерилизация денежной массы, которая осуществлялась преимущественно за счет эмиссии нот, стала одним из главных факторов, обусловивших стабилизацию казахстанского валютного рынка. Национальный банк в процессе проведения аукционов по размещению нот стал устанавливать низкие цены отсечения, увеличив тем самым доходность нот, которая в апреле прошлого года превысила 18,5%. Высокая доходность и минимальный риск сделали вложения в ноты более предпочтительными в сравнении с валютным арбитражем, что позволило Национальному банку "связать" ликвидность, обращавшуюся на валютном рынке.

В I квартале 2016 года падение цен на энергоносители сменилось ростом, что обусловило снижение давления на тенге на валютном рынке и привело к увеличению поступлений в бюджет и национальный фонд. Снижение девальвационные ожидания участников валютного рынка позволило Национальному банку начать постепенное снижение доходности нот и иных инструментов изъятия ликвидности – в мае текущего года средневзвешенная доходность нот составила 10,6% в годовом исчислении (см. график).

С точки зрения доходности вложения в ноты Национального банка в настоящее время вполне могут конкурировать с кредитованием. Согласно последним опубликованным данным Национального банка, средневзвешенная ставка по кредитам юридическим лицам в апреле составила 13,9% в тенге и 6,3% в иностранной валюте, по кредитам физическим лицам – 18,7% и 13,6%, в то время как доходность вложений в ноты в годовом исчислении составила в апреле и мае 10,8% и 10,6% соответственно. При этом вложения в ноты в принципе не подвержены кредитному риску: статус единственного эмитента национальной валюты полностью исключает вероятность дефолта Национального банка по своим обязательствам в тенге.

В условиях востребованности нот как инструмента вложения денег и стремления Национального банка стерилизовать избыточную ликвидность объем нот в обращении стремительно рос, достигнув к концу I квартала 3,2 трлн тенге. По состоянию на первой июня текущего года объем нот в обращении составил 2,7 трлн тенге, что всего лишь в два раза меньше размера денежной базы на эту дату (5,5 трлн тенге). Таким образом, объемы "связанной" Национальным банком ликвидности к настоящему времени достигли астрономических по меркам Казахстана значений (см. график).

Ноты являются дисконтным инструментом, который продается ниже номинальной стоимости, а погашается по номиналу; доход по нотам формируется как разница между ценами их покупки и продажи. Продавая ноты, Национальный банк изымает деньги из обращения, а выкупая их обратно он вводит их в обращение, при этом с "технической" точки зрения доход, выплачиваемый держателям нот, является эмиссией денег. Иными словами, выпуская ноты, Национальный банк фактически дает казахстанским банкам, которые являются их основными покупателями, возможность получать деньги "из воздуха", при этом доход, получаемый от вложений в ноты, подкрепляется реальными денежными потоками.

Здесь нелишним будет напомнить, что банки получают значительный объем средств от государства в рамках различных государственных программ финансирования приоритетных отраслей и т.п. (см. материал "О бедных банках замолвим слово…"). Таким образом, государство создало для казахстанских банков исключительно благоприятные условия: в лице правительства и институтов развития предоставляет банкам существенные объемы льготного фондирования, а в лице Национального банка – возможность выгодного и фактически безрискового размещения свободных средств.

Ретроспективные данные свидетельствуют о росте удельного веса вложений в ноты Национального банка в активах банковской системы: если в начале прошлого года объем нот в обращении составлял менее полутора процентов от совокупных объемов банковской системы, то к концу 1-го квартала текущего года соотношение объема нот в обращении и банковских активов выросло до приблизительно 12,8%, при этом сами банковские активы увеличились всего на 5% при некотором снижении объема ссудного портфеля. С другой стороны, очевидно, что при сохранении status quo значительная часть дохода от вложений в ноты будет идти, опять-таки, на покупку новых нот. Таким образом, ситуация с вложением свободных средств в ноты Национального банка приобретает черты раздувающегося "финансового пузыря".

* * * * *

В силу неопределенности экономических ожиданий и снижения количества "качественных" заемщиков казахстанские банки в настоящее время предпочитают размещать временно свободные средства в инструменты Национального банка в ущерб кредитованию несмотря на то, что подобная стратегия ведет к некоторому снижению доходности активов. При этом далеко не факт, что банки начнут наращивать объемы кредитования экономики в случае, если Национальный банк снизит ставки вознаграждения по операциям изъятия ликвидности. Напротив, очень высока вероятность того, что объемы денежных средств, "связанные" в настоящее время Национальным банком, окажутся на валютном рынке.

Со II квартала прошлого года Национальный банк начал рапортовать о снижении девальвационных ожиданий в Казахстане, однако по ряду косвенных признаков можно сделать выводы о том, что финансовый сектор не уверен в стабильности национальной валюты в будущем. Так, например, ставки по кредитам в тенге ощутимо выше ставок по кредитам, выдаваемым в "твердой" валюте, т.е. банки воспринимают кредиты в тенге как более рискованные в сравнении с кредитами в иностранной валюте. С другой стороны, судя по этой диаграмме, размещенной на сайте регулятора, в последние месяцы в обязательствах Национального банка перед финансовым сектором растет удельный вес обязательств по валютным свопам, что свидетельствует о росте потребностей банков и их клиентов в иностранной валюте.

К сожалению, мы не можем провести подробный анализ позиции Национального банка по операциям, проводимым им в рамках осуществления денежно-кредитной политики, в силу специфики избранного им формата публикации данных. Регулятор предоставляет эту информацию в довольно "недружелюбном" по отношению к ее пользователям виде: вместо аналитических таблиц и развернутых комментариев к показателям нам приходится довольствоваться набором цветных прямоугольников, из которых составлена диаграмма, в силу чего объемы требований по большинству операций можно определить только "на глаз".

С учетом неуверенности участников финансового рынка в стабильности национальной валюты в будущем и приутихших, но никуда не девшихся девальвационных ожиданий казахстанцев вероятность того, что "связанная" нотами тенговая ликвидность хлынет на валютный рынок после "схлопывания нотного пузыря", крайне высока. Такое "схлопывание" может быть спровоцировано, например, попыткой скорректировать курс с целью сбалансировать бюджет или снизить нагрузку на национальный фонд. При этом "высвобождение" средств, совокупный объем которых сопоставим с размером денежной базы, может спровоцировать нестабильность на валютном рынке, масштабы которой будут значительно больше той, которая наблюдалась в конце 2015 – начале 2016 года. К слову, в эквиваленте "твердой" валюты сальдированная позиция Национального банка по операциям, связанным с проведением монетарной политики, в настоящее время превышает $7,5 млрд, и это при том, что совокупные резервы Национального банка в свободно-конвертируемой валюте составляют менее $20 млрд. Более того, в рамках сделки по приобретению Народным банком Казкоммерцбанка планируется приобретение у последнего его требований к БТА Банку за 2,4 трлн тенге, и не вполне понятно, как эти деньги будут в итоге размещены. Вероятнее всего, значительная часть этой суммы также будет стерилизована через инструменты денежно-кредитной политики и, в первую очередь, ноты.

Таким образом, "нотный пузырь", который образовался на денежном рынке буквально в течение полутора лет, стал своеобразной "бомбой замедленного действия". При этом абсолютно непонятно, что в этой ситуации делать со "связанной" тенговой массой как выбраться из нее с минимальными потерями.