Материал подготовлен специально для LS независимым аналитиком Александром Юриным. Первую часть читайте здесь: "О бедных банках замолвим слово…"

В информационном пространстве довольно часто раздаются мнения о необходимости поддержки казахстанского банковского сектора в форме облегчения доступа банков к получению пресловутой "тенговой ликвидности", льготного государственного фондирования или же смягчения регуляторного режима. Обычно эти призывы сопровождаются тезисами о том, что интересы казахстанской экономики и банковского сектора страны являются если не тождественными друг другу, то очень близкими. В рамках этой точки зрения то же снижение базовой ставки Национальным банком должно чуть ли не сразу же стать стимулом для экономического роста. Однако так ли это?

Ретроспективные данные по отраслевой структуре кредитного портфеля свидетельствуют о том, отраслевые приоритеты кредитной политики казахстанских банков уже много лет остаются неизменными, причем приоритетность сектора торговли и кредитования индивидуального потребления со временем только усиливаются. Небольшие колебания в ту или другую сторону удельных весов кредитов, выданных другим отраслям, можно объяснить влиянием государственных программ, переоценкой валютных займов в результате колебаний курса тенге и эффектом государственных программ по поддержке приоритетных отраслей экономики, но никак не изменением приоритетов в кредитной политике банков. Причем приоритеты эти вряд ли направлены на содействие отраслевой диверсификации и созданию полноценной производящей экономики в Казахстане – скорее, наоборот.

Однако крайне наивно было бы обвинять в сложившейся ситуации сами банки: любой бизнес, в том числе и банковский, живет по биологическим законам. Направления эволюции биологических видов определяется условиями природной среды, к которым они приспосабливаются, и это очень похоже на процессы, происходящие в экономике. Направление развития бизнеса и внутриотраслевой формат конкуренции задает сложившаяся социально-экономическая среда и государство, которое всегда выступает основным регулятором жизнедеятельности субъектов бизнеса, в том числе и банков.

II. Ради спокойствия банкиров

То, что казахстанские государственные органы поддерживают банковскую систему страны, является секретом Полишинеля. В то же время эта поддержка официально никак не декларируется, и публикуемая банковская статистика не дает нам никакого представления об ее реальном объеме.

В публикуемом Национальным банком "Сводном балансе по банкам второго уровня Республики Казахстан" имеется статья обязательств "Займы, полученные от Правительства Республики Казахстан, местных исполнительных органов Республики Казахстан и национального управляющего холдинга" (группа счетов 2030). По состоянию на 1 октября текущего года значение этой статьи составило менее 240 млрд (239 117 358 тыс.) тенге, или чуть более 1% от совокупных обязательств казахстанских банков (22,3 трлн (22 337 998 928 тыс.) тенге). Однако объективно объем обязательств коммерческих банков перед государством значительно выше, и говорить о том, что они исчерпываются суммой, указанной в этой статье сводного баланса казахстанской банковской системы, было бы неправильно. В то же время наличие информации о той роли, которую играет государство в фондировании казахстанских банков, могло бы дать нам понимание того, в какой степени устойчивость казахстанской банковской системы зависит от государственной поддержки.

Казахстанские государственные органы не ведут централизованного учета денежных средств, направляемых на финансирование деятельности банков – во всяком случае, в публичном пространстве нет официальных оценок совокупного объема обязательств банков перед государством. В силу этой причины мы не можем точно оценить сумму средств, предоставленных государством банкам, однако некоторые имеющиеся в открытом доступе материалы позволяют нам оценить масштаб финансовых вливаний государства в казахстанские банки. В частности, мы можем выделить три основных механизма, через которые банки получают финансирование.

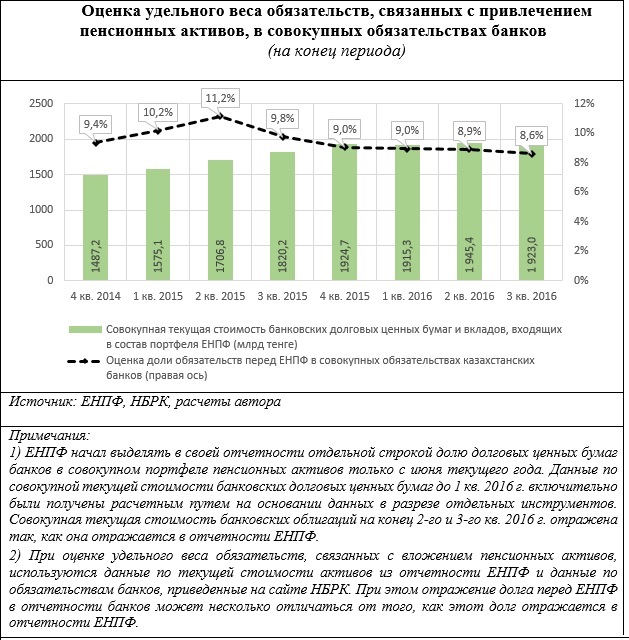

А. Размещение пенсионных активов. В системе инвестиционных приоритетов Единого накопительного пенсионного фонда (ЕНПФ), всецело контролируемого государством, банкам отведено почетное второе место: по объему вложения в банковский сектор в форме покупки долговых и долевых ценных бумаг, а также размещения средств вкладчиков на депозитах уступают лишь казахстанским государственным ценным бумагам. Ранее мы уже пытались оценить масштабы финансирования казахстанских банков за счет пенсионных активов по имеющейся на тот момент времени в свободном доступе информации, и, согласно нашим оценкам, по состоянию на конец 1 квартала текущего года порядка 9% обязательств банков приходилось на обязательства перед пенсионным фондом. При этом у нас имелись основания предполагать, что ставки вознаграждения, по которым банки привлекают пенсионные деньги, несколько ниже ставок, по которым они привлекают средства населения (см. материал "О пенсионно-банковском симбиозе", опубликованный в конце мая).

Начиная с июня текущего года ЕНПФ в своих публикациях о структуре портфеля пенсионных активов начал выделять отдельной строкой вложения в облигации, эмитированные казахстанскими банками. По состоянию на 1 ноября текущего года совокупная текущая стоимость облигаций казахстанских банков в портфеле ЕНПФ составила 1 трлн 498 млрд тенге, что составляет 22,8% от совокупной текущей стоимости всего портфеля пенсионных активов. Кроме того, 425 млрд тенге, или 6,5% от совокупного портфеля ЕНПФ, размещено на банковских депозитах. Совокупная текущая стоимость обязательств банков в портфеле ЕНПФ в конце третьего квартала текущего года составила 1923 млрд тенге, в то время как в начале года этот показатель составлял, по нашим оценкам, 1924,7 млрд тенге, т.е. совокупный объем фондирования банков за счет пенсионных денег в абсолютном выражении не претерпел существенных изменений (см. график).

Судя по структуре портфеля, основным приоритетом инвестиционной политики ЕНПФ является финансирование госдолга, вложение же в банковский долг находится, как уже было сказано выше, на втором месте. Ухудшение внешнеэкономической конъюнктуры привело к снижению притока денег в Казахстан; дефицит ресурсов в стране вполне может привести к изменению подхода к расходованию средств из традиционных "кошельков" казахстанских властей, в том числе пенсионных активов. В связи с этим вполне вероятно, что доля вложений пенсионных активов в банковский долг в обозримом будущем несколько снизится.

Б. Выделение средств в рамках реализации государственных программ по поддержке приоритетных отраслей экономики. Постоянные "инъекции" бюджетных средств в экономику фактически стали своеобразной "визитной карточкой" казахстанских государственных финансов. Государственных программ развития в Казахстане за последние годы было анонсировано так много, что они уже не поддаются какой бы то ни было систематизации. Программы такого рода в Казахстане обычно анонсируются с изрядной долей пафоса, однако их обсуждение в информационном пространстве сходит на нет за считанные месяцы. Когда об очередной программе забывают, власти с не меньшим пафосом анонсируют новую, мало чем принципиально отличающуюся от старой, и все повторяется вновь.

На официальных сайтах государственных органов различные программы поддержки приоритетных отраслей упоминаются довольно часто, однако нам так и не удалось найти систематизированную информацию на тему расходования средств в рамках этих программ, равно как и какие-либо комплексные оценки эффекта, который оказывают эти программы на экономику. В описании большинства программ указывается, что посредником при распределении средств, выделяемых государством, во многих случаях выступают коммерческие банки. Один из наиболее часто используемых механизмов финансирования целевых отраслей предполагает обусловленное размещение государственных средств в банках на депозитах с последующей выдачей кредитов субъектам, представляющим целевые отрасли. При этом банковская система получает довольно серьезные объемы финансирования (счет идет на сотни миллиардов тенге) по относительно низким ставкам и получает прибыль, выдавая кредиты по более высоким. В силу этого обстоятельства любая государственная программа, в реализации которой в качестве посредников задействованы банки, несет в себе элемент поддержки банковского сектора вне зависимости от официально декларируемых целей.

Отчеты государственных органов по реализации программ поддержки носят обычно фрагментированный характер и подготавливаются в откровенно бюрократическом стиле. Особенностью этого стиля изложения является то, что при ознакомлении с различного рода документами их аудитория "тонет" в множестве несущественных деталей, так и не успевая понять, были ли достигнуты изначально декларируемые макроэкономические цели. При этом так как банковский сектор формально не является бенефициаром государственных программ, отчеты об их выполнении фактически не содержат информации о том, каким образом их реализация отразилась на состоянии банковского сектора. В частности, не представляется возможным точно определить, каким образом влияет бюджетное финансирование приоритетных отраслей на динамику активов банковского сектора и структуру балансов банков.

В. Размещение средств компаний квазигосударственного сектора на банковских депозитах. Как уже было сказано выше, один из основных механизмов, заложенных в государственные программы поддержки приоритетных отраслей, предполагает обусловленное размещение депозитов в банках. Однако размещение средств субъектов квазигосударственного сектора в банках не ограничивается этим механизмом: размещение части депозитов происходит вне реализации государственных программ, кроме того, банки также получают кредиты от субъектов квазигосударственного сектора. У нас вряд ли получится назвать точные цифры, характеризующие объемы фондирования, которые получают казахстанские банки от государства, однако вполне реально оценить масштабы этого явления, отталкиваясь от консолидированной финансовой отчетности "флагманов" квазигосударственного сектора – фонд национального благосостояния "Самрук-Казына"" (ФНБ) и нНациональный управляющий холдинг "Байтерек"" (НУХ).

1. "Самрук-Казына". По состоянию на конец первого полугодия 2016 г. совокупный объем средств, размещенных ФНБ в казахстанских банках, составил, согласно его отчетности, чуть больше 2 трлн 30 млрд тенге, из которых 1 трлн 351,5 млрд тенге отражались в консолидированном балансе как текущие активы, а остальные 678,6 млрд тенге – как долгосрочные. При этом из указанной суммы только 1 трлн 682,5 млрд тенге приходилось на депозиты, а остальная часть – на займы банкам. Доля активов, которые отражены в консолидированном балансе ФНБ как "средства в кредитных учреждениях", составила 9,15% от суммы активов ФНБ, обозначенных в его консолидированном балансе.

Отношение совокупного значения "средств в кредитных учреждениях" к суммарным обязательствам казахстанских банков составило в конце первого полугодия приблизительно 9,3%, причем в течение последних лет, по-видимому, имело место некоторое снижение доли обязательств перед ФНБ в совокупных обязательствах банков. В то же время в абсолютном выражении этот показатель растет – незначительное на общем фоне снижение объема "средств в кредитных учреждениях" в первой половине текущего года, по-видимому, не носит системного характера. Согласно консолидированной финансовой отчетности ФНБ, средневзвешенная ставка по средствам в кредитных учреждениях составила по состоянию на конец первого полугодия 2016 года 6,64% (см. график).

Однако активы, размещаемые ФНБ в казахстанских банках второго уровня, не ограничиваются указанными выше двумя триллионами тенге. Так, банковские вклады на срок от 1 до 3 месяцев отражаются в балансе как часть раздела "денежные средства и их эквиваленты" и их совокупный объем по состоянию на конец первого полугодия 2016 г. составил 1 трлн 373 млрд тенге, которые были размещены по средневзвешенной ставке 2,83%. Таким образом, совокупный объем средств, вложенных ФНБ в банковский долг, по состоянию на конец июня текущего года составил, как минимум, 3,37 трлн тенге. При этом сами компании группы ФНБ для ведения своей деятельности привлекают финансирование в виде банковских займов и путем эмиссии долговых ценных бумаг – увеличение долга ФНБ на консолидированном уровне не совсем вяжется с одновременным размещением астрономических сумм на банковских депозитах.

В отчетности ФНБ отмечается, что (дословно) "краткосрочные банковские вклады вносятся на срок – от 1 (одного) до 3 (трех) месяцев в зависимости от срочных потребностей Группы в наличных средствах". Однако с учетом астрономических сумм, размещенных ФНБ и его дочерними организациями на депозитах и предоставленных банкам в долг, абсолютно непонятно, где в случае ФНБ проходит водораздел между политикой управления ликвидностью на уровне фонда, рациональными инвестиционными решениями и вложением средств в банки, которое в данном случае не может иметь экономического обоснования с точки зрения финансового состояния ФНБ.

Значительная часть обязательств банков перед ФНБ размещается на довольно короткие сроки, причем их объемы в абсолютном выражении вполне сопоставимы с совокупным объемом обязательств и валютой баланса банковской системы. Очевидно, что о размещении таких объемов средств принимаются на политическом уровне вне зависимости от того, происходит это в рамках реализации государственных программ или нет. Судя по всему, в настоящее время поддержка банковского сектора (и в особенности крупных банков), является одним из основных приоритетов государственной экономической политики, однако далеко не факт, что ситуация не изменится в будущем. Сложившаяся ситуация несет в себе очень серьезные риски для казахстанской банковской системы: вполне вероятна ситуация, когда по каким-либо причинам государство примет решение об изъятии средств из одного или нескольких банков, что может привести к довольно серьезным последствиям вплоть до технических дефолтов банков.

2. "Байтерек". На фоне ФНБ НУХ пока выглядит значительно скромнее: общий объем средств холдинга и его дочерних структур, размещенных в банках второго уровня, по состоянию на конец июня текущего года составил 650,7 млрд тенге (строка консолидированного баланса "средства в других банках), что составляет приблизительно 16,7% от совокупной стоимости активов НУХ и 3% от совокупного объема обязательств банковской системы. Из этой суммы около 323,6 млрд тенге представляют собой кредиты, выданные банкам, остальные же 327,1 млрд тенге размещены на депозитах в банках, причем в первом полугодии текущего года рост статьи "средства в других банках" происходил только за счет увеличения сумм, размещенных на депозитах. В абсолютном выражении объем средств, размещенный НУХ в банках, демонстрирует уверенный рост: за два с половиной года этот показатель вырос более чем в два раза. С учетом того, что НУХ выдает займы банкам на весьма длительные сроки, темпы роста активов холдинга и его дочерних структур в ближайшие годы будут сохраняться (см. график).

Как и в предыдущем случае, в строке консолидированного баланса НУХ "средства в других банках" не отражается полный объем обязательств банков перед холдингом и его дочерними организациями. Так, депозиты в банках со сроком погашения менее трех месяцев (около 3,5 млрд тенге на 30 июня текущего года) отражаются как "денежные средства и их эквиваленты. Аналогичным образом отражаются и операции "обратное репо" (70,3 млрд тенге), львиная доля которых пришлась на АО "Банк развития Казахстана", являющийся дочерней организации НУХ. Кроме того, в консолидированном портфеле ценных бумаг холдинга и его дочерних организаций имеется определенное количество облигаций казахстанских банков общей балансовой стоимостью около время 24,9 млрд тенге, конечный смысл приобретения которых в отчетности никак не комментируется. Впрочем, в силу профиля деятельности НУХ и его дочерних организаций, а также относительно небольших объемов данные статьи баланса не вызывают такого количества вопросов.

В то же в отчетности НУХ ничего не сообщается о том, на каких условиях и по каким ставкам размещены средства на банковских депозитах (а это больше половины от всех "средств в других банках"), однако довольно подробно описаны условия предоставления кредитов банкам и точно указаны их объемы:

– в октябре 2014 г. НУХ выдал казахстанским банкам 22,2 млрд тенге под 7% со сроком погашения в октябре 2019 г.; данные средства были получены от Азиатского банка развития в рамках II-го транша инвестиционной программы для малых и средних предприятий;

– в 2014 г. были выданы кредиты номинальной стоимостью 35 млрд тенге для финансирования субъектов частного предпринимательства с целью реализации разных инвестиционных проектов. Ставка вознаграждения для банков составила 7,9%, ставка вознаграждения для конечных заемщиков была ограничена 11,5%;

– в 2014 и 2015 гг. в рамках государственных программ банкам были выданы кредиты, номинальная стоимость которых составила 309,5 млрд тенге; для банков ставка вознаграждения по данным кредитам составила 2%. Ресурсы были предоставлены банкам при условии, что они будут кредитовать клиентов, удовлетворяющих требования программ, по номинальным ставкам, не превышающим 6%;

– в 2015 г. банкам были выданы кредиты совокупной номинальной стоимостью 15 млрд. тенге по ставке вознаграждения 1% для финансирования приобретения физическими лицами автомобилей казахстанского производства. Номинальная ставка вознаграждения для конечных заемщиков в данном случае была ограничена 4% годовых;

– в первом полугодии 2016 г. кредиты банкам второго уровня не выдавались.

Балансовая стоимость выданных кредитов была ощутимо ниже номинальной в силу того, что данные кредиты были выданы по ставкам значительно ниже рыночных. В отчетности НУХ отмечается, что убыток от дисконта в данном случае компенсируется выгодой в форме государственных субсидий.

Довольно интересно выглядит схема привлечения финансирования, которую использовал НУХ при выдаче банкам кредитов для размещения средств в рамках реализации государственных программ. Холдинг в данном случае выпускал тенговые облигации с купонной ставкой 0,1% и сроками погашения 20 и 30 лет, которые выкупались Национальным банком из средств Национального фонда. По логике, эти облигации пополняли портфель активов Национального фонда, т.е. формально размер активов в тенговом эквиваленте не снижался – менялась лишь валюта, в которой они номинированы. С учетом этого обстоятельства уместно в очередной раз задать вопрос о том, из чего же на самом деле состоит портфель активов главного резервного "кошелька" страны.

* * * * *

Схемы, предполагающие получение банками денег под 1-2% с их последующим размещением по номинальной ставке 4-6%, являются довольно выгодными для банков, так как их процентные расходы в данном случае в три-четыре раза ниже процентных доходов. Кроме того, в казахстанских финансовых реалиях номинальная ставка несет скорее маркетинговый, а не экономический смысл: с учетом всевозможных комиссий эффективная процентная ставка может быть существенно выше, а сами в данном случае кроме процентной маржи получают еще и операционный доход. В то же время вполне логично возникает вопрос о необходимости присутствия банков в данных схемах в качестве посредников. Собственно, что мешало государственным структурам разработать механизмы, в которых кредиты предоставлялись бы заемщикам, минуя банки, под те же 1-2% (или чуть больше) через дочерние структуры самого НУХ?

С другой стороны, сумма кредитов, выданных по льготным ставкам в 4-6%, составляет чуть более 300 млрд тенге и выглядит каплей в море на фоне совокупного кредитного портфеля банковской системы, объем которого превышает 12 трлн тенге. В целом же, кредиты, выдаваемые в рамках реализации государственных программ, вряд каким-то образом повлияют на степень доступности кредитных ресурсов в Казахстане и уровень процентных ставок по выдаваемым банкам кредитам. То же самое можно сказать и о другом механизме, применяемом при реализации программ поддержки приоритетных отраслей, – субсидировании процентных ставок, которое снижает стоимость обслуживания кредитов для довольно узких категорий заемщиков, однако никак не влияет на ценовую конъюнктуру кредитного рынка.

Один из наиболее часто обсуждаемых в казахстанском информационном пространстве проблемных вопросов затрагивает стоимость обслуживания банковских кредитов в Казахстане, которая по умолчанию считается очень высокой и фактически неподъемной для экономических субъектов, занятых в производственной сфере. К сожалению, вопросы, связанные с объемом реальной долговой нагрузки на заемщиков, в Казахстане фактически не исследовались – во всяком случае, найти в сети или в печатных СМИ такого рода материалов нам не удалось. В то же время очевидно, что одной из главных причин того, что эффективные ставки являются очень высокими, является ставшая традиционной для казахстанских банков практика перенесения всех своих рисков и издержек на заемщиков. Судя по всему, ставки по займам банки изначально завышают для всех своих клиентов в расчете на то, что выплаты наиболее дисциплинированных из них будут компенсировать недополучение выплат от проблемных заемщиков. По-видимому, это является одной из причин того, что отраслевыми приоритетами кредитной политики банков являются розничное кредитование и кредитование торговой отрасли. В этих сегментах можно позволить себе завышать ставки, не опасаясь оттока клиентов, причем в случае "розницы" ставки могут быть настолько высоки, что стирается всякая грань между банковским делом и ростовщичеством.

Результаты реализации государственных программ с точки зрения развития приоритетных отраслей являются довольно сомнительными – о диверсификации экономики в Казахстане говорят уже очень давно, однако успехами в этой сфере государство похвастаться не может. В то же время ощутимым результатом всех программ, в которых в качестве посредников задействованы банки, является рост кредитного портфеля банковской системы. Невольно складывается ощущение, что при разработке программ в качестве основного бенефициара изначально рассматриваются именно банки, а не пресловутые "приоритетные отрасли". Впрочем, государственные экономические программы являются отдельной и очень большой темой для исследования, и их влияние на банковские сектор – это лишь один из ее аспектов.

С другой стороны, очевидно, что тот формат банковской системы, который сложился к настоящему времени в Казахстане, не отвечает целям развития полноценной экономики с развитым производственным сектором. В этих условиях государственная поддержка банковского сектора в том виде, в каком она осуществляется в настоящее время, лишь способствует поддержанию status quo.

Информация по объемам поддержки банковского сектора, имеющаяся в публичном доступе, явно недостаточна для проведения точных оценок ее объемов. Однако те факты, о которых мы говорили чуть выше, дают нам основания предполагать, что в настоящее время фондирование казахстанская банковской системы обусловлено мерами государства как минимум на 25-30%, и потребность банков в государственной поддержке со временем будет только расти. Альтернативой в данном случае является только кардинальный пересмотр государственной политики в отношении банков с изменением ее приоритетов. Вместо поддержки status quo нам стоит задуматься о мерах, которые могли бы привести к "форматированию" банковской системы, в результате которого стала бы предоставлять ресурсы для развития экономики, а не потреблять их.