Материал подготовлен специально для LS независимым аналитиком Александром Юриным.

За четверть века "суверенного" развития казахстанской экономики в ней выделились только три отрасли, способные консолидированно влиять на принятие государственных решений. В число этих отраслей вполне ожидаемо попали добывающий сектор, дающий львиную долю экспортных доходов и сборов в бюджет, и разросшийся квазигосударственный сектор, деятельность которого сводится, по большому счету, к перераспределению бюджетных финансовых потоков внутри государства.

Третьей отраслью, способной лоббировать свои интересы на уровне общегосударственной политики, является банковский сектор. И если с влиянием экспортеров сырья и многочисленных национальных компаний все довольно ясно – первые приносят доход государству, а вторые его распределяют, то с банками ситуация выглядит несколько запутанной. Сами по себе финансовые посредники, к числу которых относятся банки, не производят материальных ценностей, и значимость их роли в экономике страны зависит от того, насколько эффективно они могут обеспечивать финансовыми ресурсами другие отрасли. В здоровой экономике банки растут, предоставляя финансовые ресурсы отраслям, производящим материальные ценности, по приемлемым ставкам вознаграждения, при этом кредитная активность банков стимулирует экономический рост.

В казахстанском информационном пространстве банковской системе традиционно уделяется очень много внимания. По интенсивности упоминания в СМИ его деятельности банковский сектор, пожалуй, превзошел квазигосударственные компании и сырьевой сектор. Даже относительно небольшие банки довольно часто становятся ньюсмейкерами, а любой "чих" крупных банков освещается значительным числом СМИ и вызывает бурю обсуждений в социальных сетях. Например, дискуссии по поводу непонятно чем мотивированного изменения одной буквы в названии крупного казахстанского банка не смолкали пару недель.

В целом же, если ориентироваться на СМИ, то вполне может сложиться впечатление, что несырьевой сегмент казахстанской экономики представлен преимущественно банками. С учетом того, что крупные казахстанские компании предпочитают привлекать финансовые ресурсы за рубежом, а квазигосударственный сектор финансируется государством, становится не совсем понятно, за счет чего растут казахстанские банки и какова в действительности их роль в экономике.

Проблема заключается в том, что, несмотря на внимание, которое уделяется банковскому сектору в СМИ, аналитические публикации, посвященные состоянию банковского сектора, в большинстве случаев носят поверхностный характер и ограничиваются общими умозаключениями. Регулятор также не балует нас развернутыми аналитическими материалами, посвященными ситуации в банковском секторе и той роли, которую он играет в экономике страны. В этом свете регулярные попытки ряда экспертов привлечь внимание к вопросам поддержки банковского сектора (в том числе проблемам "дефицита тенговой ликвидности", отсутствия источников долгосрочного фондирования и т.п.) выглядят довольно наигранными, так как неясно до конца, в каком состоянии находится банковский сектор и нужна ли ему поддержка. При этом предельно ясно, что эта роль, как минимум, неоднозначна и, возможно, требует переосмысления.

I. Дисбалансы кредитного портфеля. Банки для экономики или экономика для банков?

Публикуемая на сайте комитета по статистике информация о структуре ВВП Казахстана не дает нам возможности полностью оценить вклад банковского сектора в развитие экономики. Согласно данным по состоянию на конец первой половины текущего года, доля финансовой и страховой деятельности в ВВП составила лишь 4,2%, причем отделить вклад банков в ВВП от вклада других финансовых организаций не представляется возможным.

Финансовый сектор в данном случае смотрится довольно скромно даже на фоне других непроизводящих отраслей – например, доля в ВВП операций с недвижимым имуществом, львиную долю которых составляет аренда, в приведенной Комитетом по статистике структуре ВВП составляет 8,6%. По-видимому, причина столь низкого вклада финансового сектора в ВВП страны кроется в методологии сбора данных и расчета результирующих показателей, которая довольно туманно описана в методологических пояснениях статистического ведомства. Так, комитет по статистике утверждает, что "выпуск и промежуточное потребление составляется на основе данных отражаемых в "Отчете о прибылях и убытках Национального банка" по Нацбанку и банкам второго уровня" (приведено дословно, орфография и пунктуация сохранены).

В силу того, что финансовый сектор занимается распределением ресурсов и не создает добавочной стоимости, его низкий вклад в ВВП является вполне логичным – вопросы скорее вызывает довольно высокая доля в экономике других непроизводящих отраслей. Однако ресурсы, предоставляемые финансовыми посредниками другим секторам, используются в производстве товаров и услуг и тем самым оказывают огромное косвенное влияние на состояние экономики. В этом свете более показательным будет не сравнение вкладов отдельных отраслей в ВВП, а сопоставление активов финансовых организаций и ВВП в целом (в ряде источников в подобных случаях говорится о так называемой "глубине финансового посредничества").

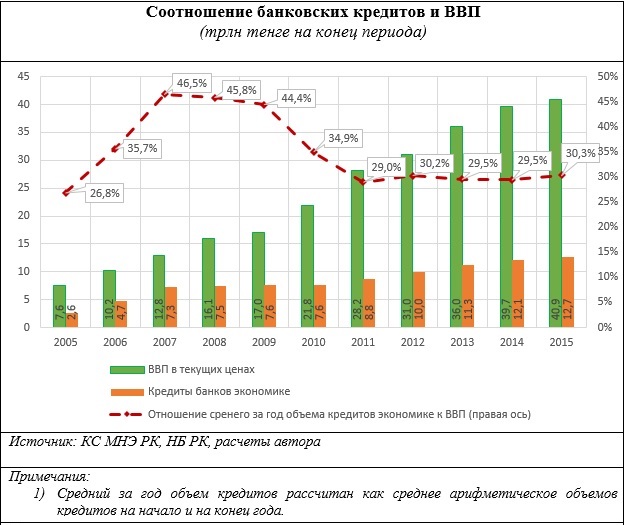

В середине нулевых годов мы могли наблюдать довольно быстрый рост кредитования: к 2007 году отношение среднегодового значения кредитов экономике к ВВП достигло пиковых 46,5%, однако уже в 2010-2011 гг. оно упало приблизительно до 30% и с тех пор остается приблизительно на таком же уровне. Примечательно, что именно в период пиковых значений 2007-2009 гг. довольно часто говорилось о "пузыре", сложившемся на рынке кредитования. Интенсивная кредитная экспансия казахстанских банков, имевшая место в середине прошлого десятилетия, вылилась в конечном итоге в масштабное ухудшение кредитного портфеля банковской системы, с последствиями которого регулятор до сих пор так и не смог полностью разобраться.

В развитых странах отношение банковских кредитов к ВВП достигает ста и более процентов, в то время как в Казахстане по итогам прошлого года этот показатель сложился на уровне 30%. Иными словами, говорить о том, что казахстанские банки играют ключевую роль в развитии экономики, не приходится (см. график).

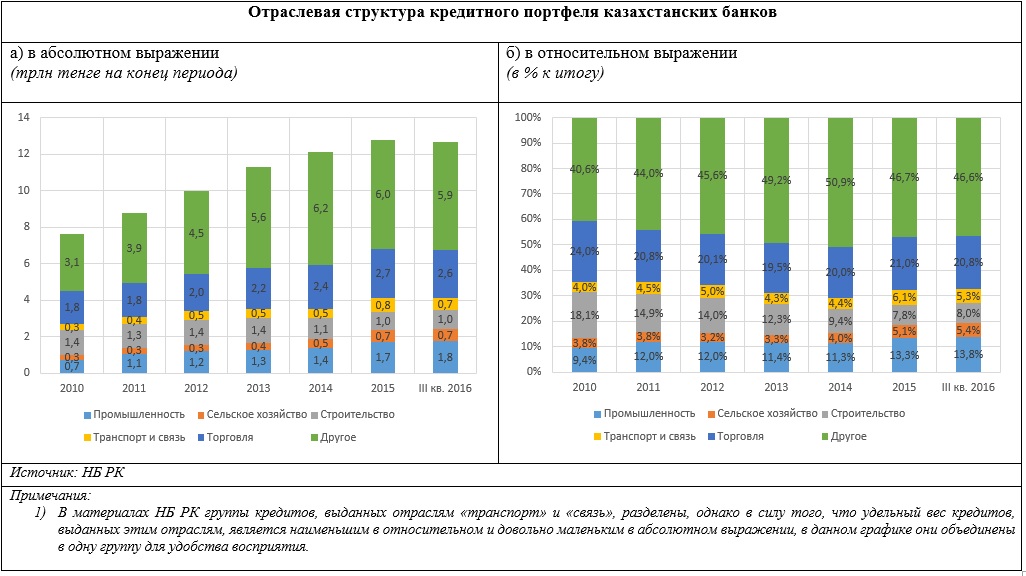

В этом свете довольно интересным будет рассмотреть отраслевую структуру агрегированного кредитного портфеля казахстанских банков. В отраслевой разбивке кредитов экономике, публикуемой Национальным банком, по признаку отрасли заемщика идентифицируются кредиты, выданные шести отраслям (промышленность, сельское хозяйство, строительство, транспорт, связь и торговля), совокупный удельный вес которых составляет только 50-60% от общего объема кредитов. Среди этих отраслей наибольшая доля - более 20% - приходится на кредиты торговым предприятиям. Приблизительно 8% приходятся на строительную отрасль, причем довольно примечательно, что доля кредитов предприятиям этой отрасли планомерно снижалась с пикового значения (почти 20%) 2008 г., когда лопнул "пузырь" на казахстанском рынке недвижимости. Удельный вес кредитов сельскому хозяйству, равно как и совокупная доля кредитов двум инфраструктурным отраслям, составляет чуть более 5% каждая.

Кредиты, выданные промышленным предприятиям, занимают второе место в "общем зачете", уступая лишь кредитам на нужды торговли. Однако с учетом того, что почти половина от общего количества кредитов не идентифицируется по отраслевому признаку в рамках разбивки, публикуемой Национальным банком, второе место оказывается не слишком "почетным" – удельный вес кредитов промышленным отраслям находится на уровне приблизительно 13% от совокупного кредитного портфеля (см. график).

В публикуемой Национальным банком отраслевой структуре кредитного портфеля используется группировка данных, в рамках которой от 40% до 50% всех займов приходится на некие "другие займы", то есть фактически не идентифицируется по отраслевому признаку. То, что при типологической группировке данных ключевой признак самой большой группы, размер которой доходит до половины (!) количества наблюдений в генеральной совокупности, не идентифицируется, уже само по себе выглядит довольно странным. Складывается впечатление, что эти данные очень давно (или же никогда) не анализировались самим Нацбанком – в противном случае неизбежно возник бы вопрос о корректности такого подхода к группировке данных.

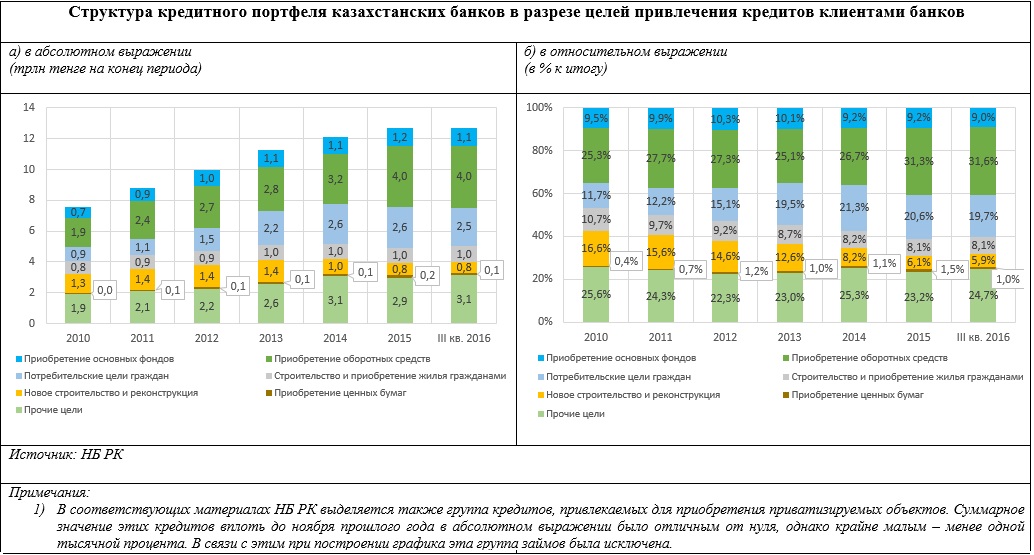

Впрочем, при сопоставлении отраслевой разбивки совокупного кредитного портфеля с отраслевой разбивкой портфеля в разрезе юридических и физических лиц становится ясно, что значительная часть неидентифицируемых по отраслевому признаку займов приходится на займы физическим лицам. Это момент дает нам определенные основания предположить, что значительная часть этих займов приходится на потребительское и ипотечное кредитование. В пользу этого предположения свидетельствует также публикуемая Национальным банком структура кредитного портфеля "в разрезе объектов кредитования", то есть целей привлечения кредитов клиентами банков.

Согласно данным Национального банка, около одной пятой от совокупного объема выданных банками кредитов являются потребительскими; удельный вес кредитов, выдаваемых казахстанцам на строительство и приобретения жилья, составляет чуть более 8%. Кроме того, есть вполне определенные основания предполагать, что значительная часть займов, выдаваемых на некие "прочие цели", также по сути является потребительскими кредитами, при получении которых клиенты попросту не указывают цели получения займа. При этом удельный вес кредитов с неидентифицируемыми целями привлечения, как и в случае "других займов" в отраслевой разбивке, также является довольно высоким и приближается к 25%.

Наибольшая доля займов в разрезе целей привлечения – свыше 30% – приходится на займы, привлекаемые для приобретения оборотных средств оборотных фондов, в то время как доля займов на приобретение основных фондов, по последним отчетным данным, не превышает 9%. Нужно понимать, что в состав основных фондов могут входить не только технологические линии, машины и оборудование, но и офисные здания или же торговые площади. Стоит также отметить, что в течение последних лет наблюдался ощутимый (с 25,1% в 2013 г. до 31,6% по итогам третьего квартала текущего года) рост доли кредитов на пополнение оборотных средств при менее выраженном падении займов на приобретение основных фондов (с 10,1% до 9% соответственно). Таким образом, банковское кредитование направлено скорее на удовлетворение текущих, конъюнктурных потребностей действующего бизнеса, а не на реализацию новых проектов и увеличение производственных мощностей (см. график).

В целом же, несмотря на упомянутые выше претензии к методологии банковской статистики, структура кредитного портфеля казахстанских банков довольно однозначно свидетельствует о приоритетах, которых они придерживаются в рамках проводимой ими кредитной политики.

Банки предпочитают кредитовать торговую отрасль и индивидуальное потребление, то есть выдавать потребительские и ипотечные кредиты. В то же время промышленность, судя по всему, кредитуется по остаточному принципу, причем предоставляемые кредиты используются преимущественно для увеличения оборотных средств, а не для расширения производства или реализацию новых проектов. При этом нужно понимать, что промышленность промышленности рознь: при ознакомлении с более детализированным представлением тех же самых данных отчетливо видно, что львиная доля кредитов промышленным отраслям выдается предприятиям, занятым в сфере добычи природных ресурсов, металлообработки и производства продуктов питания. Эти отрасли не производят сложную, высокотехнологичную продукцию с высокой долей добавленной стоимости и по большому счету не ассоциируются с диверсификацией и качественным развитием экономики.

Таким образом, кредитная политика казахстанских банков вряд ли способствует развитию и диверсификации казахстанской экономики. Напротив, с учетом крайне высокого уровня эффективных процентных ставок – то есть фактических расходов клиентов банков на обслуживание кредитов, включая комиссии – вполне уместно говорить о том, что казахстанская банковская система занята перераспределением ресурсов экономики страны в свою пользу. Высокий уровень долговой нагрузки на казахстанские субъекты бизнеса и значительную часть населения ведет к снижению эффективности экономики в целом, так как является причиной существенного снижения рентабельности предприятий реального сектора и изменения потребительского поведения населения, значительная доля доходов которого уходит на обслуживание кредитов, а не на приобретение товаров и услуг.

Продолжение материала о том, кто и на каких условиях финансирует казахстанские банки, читайте здесь - "О бедных банках замолвим слово. Часть2"