Американская валюта подорожала за предыдущую неделю на Казахстанской фондовой бирже (KASE) на 10,5% с 281,27 тенге до 310,85 тенге, передает LS.

Директор департамента аналитики «Асыл-Инвест» Айвар Байкенов не прогнозирует дальнейшего ослабления доллара.

«Валютный рынок на прошлой неделе был богат на события. Смена главы Нацбанка, а также последующее сообщение о том, что регулятор отказывается от валютных интервенций, привели к резкому ослаблению курса тенге. Доллар достиг отметки 310 тенге за $1 – девальвация более чем на 10%», - приводит данные собеседник LS.

По его оценкам, движение курса доллара к уровню 300 тенге было необходимым в текущих условиях кризиса в экономике и застоя в финансовом секторе.

«Мы полагаем, что регулятор будет находиться в стороне, пока курс будет двигаться в направлении 315-320 тенге за $1, а уже далее возможны определенные интервенции. В ближайшее время более быстрому падению курс будет препятствовать период налоговых выплат экспортерами (до 25 ноября). То есть в ближайшие две недели стоит ожидать притока валюты на рынок. Но при этом сильного движения курса вниз не будет, так как Национальный банк, скорее всего, будет выступать основным покупателем валюты, тем самым восстанавливая золотовалютные резервы», - прогнозирует Байкенов.

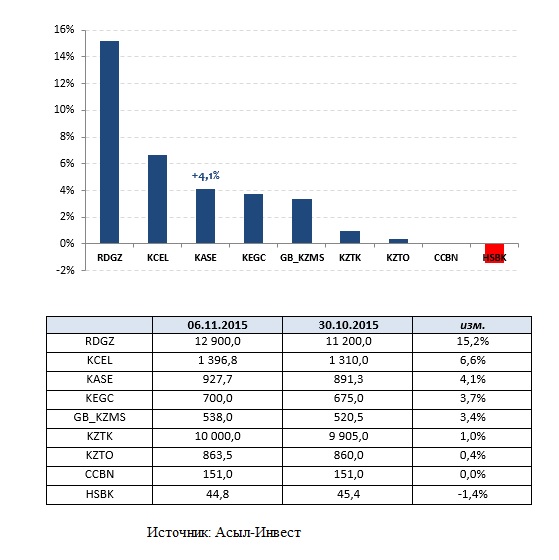

Он также уточнил, что на локальном рынке акций на прошлой неделе (02.11-06.11) доминировали преимущественно "бычьи" настроения. Шесть из восьми «голубых фишек» закрыли неделю в зеленой зоне.

В лидерах роста на прошлой неделе оказались акции «Разведка Добыча КазМунайГаз» (РД КМГ), подорожавшие более чем на 15%.

Аналитик уточнил, что компания опубликовала финансовые результаты за девять месяцев 2015 года. Он отметил, что РД КМГ зафиксировала прибыль в размере 137,8 млрд тенге, которая была преимущественно получена за счет переоценки активов в иностранной валюте. Размер денежных средств на балансе достиг 948 млрд тенге.

Байкенов также привел следующие данные: консолидированная чистая прибыль упала на 43% до 137,8 млрд тенге против 242 млрд тенге годом ранее; доходы за отчетный период снизились на 49% до 349,3 млрд тенге против 690,3 млрд тенге за аналогичный период 2014 год. В целом общая выручка сократилась на 52% до 364,1 млрд тенге. Прибыль за счет курсовой разницы составила 261,7 млрд тенге (+143%) против 107,7 млрд тенге годом ранее.

«Рыночная стоимость компании находится значительно ниже размера денежных средств на балансе, а значит стоимость прочих активов оценивается не в ноль, а даже в минус. У инвесторов есть опасения относительно больших расходов, которые уже давно нуждаются в оптимизации. Также они боятся неэффективного использования денег, которые долгие годы попросту не работают, но их объем при этом вырос до внушительных 948 млрд тенге», - полагает аналитик.

Байкенов уточнил, что руководство компании заявило о том, что будет рассматриваться вариант покупки активов либо у нацкомпании КазМунайГаз (НК КМГ), либо на рынке, а также выплата дивидендов. При этом будет приниматься компромиссное решение, которое бы принесло прямую пользу, как компании, так и ее акционерам.

«В данном случае, полагаем, что компания может направить на выплату дивидендов порядка 70-100% чистой прибыли за этот год, которая, по нашим оценкам может составить около 180 млрд тенге. Соответственно на одну простую и привилегированную акцию может быть выплачено 1800-2500 тенге», - прогнозирует он.

Также он напомнил, что вопрос выкупа акций РД КМГ как обратного, так и со стороны НК КМГ остается открытым. Директор департамента аналитики считает, что реинтеграция и полная консолидация акций РД КМГ остается одним из главных приоритетов НК КМГ.

«После последних событий и принятых решений цена акций опустилась до тех уровней, когда выкуп можно реализовать значительно дешевле и быстрее, чем это было в рамках несостоявшегося предложения по $18. Вероятность выкупа мы по-прежнему оцениваем как высокую, учитывая планы нацкомпании по глобальному IPO в ближайшие годы. Материнской компании, которая максимально закрывает свои долги и не планирует новые заимствования, в настоящий момент необходим полный доступ к тому пулу наличности, который имеется на балансе РД КМГ. А именно выкуп позволит наиболее эффективно реализовать данный план, нежели выплата дивидендов. К тому же выкуп РД КМГ позволит спокойно осуществить оптимизацию группы КМГ и более эффективно подготовиться IPO», - считает он.

В целом он рекомендует инвесторам покупать привилегированные и простые акции компании на текущих уровнях, ожидая два сценария: хорошие дивидендные выплаты и выкуп акций (обратный выкуп/выкуп со стороны НК КМГ). При этом он обращает внимание на тот факт, что дивидендная доходность привилегированных акций может превысить 28%.

В заключение он добавил, что индекс KASE по итогам недели, завершившейся 6 ноября, вырос на 4,1% до 927,7 пункта. В красной зоне оказалась лишь одна акция, просевшая в цене менее чем на 1,5%.

__wm.jpg)