Национальный банк может снизить базовую ставку к концу года до 12-13%. К такому выводу пришел начальник отдела по управлению активами "Казкоммерц Секьюритиз" Айвар Байкенов, передает LS.

Он отмечает, что несмотря на улучшение ситуации на внешних рынках и нормализацию внутренних факторов, тенге не смог существенно укрепиться. Тем не мнее, по его прогнозам, к концу года курс может оказаться в коридоре 310-320 тенге за $1.

"С январских максимумов на уровне 390 тенге курс доллара опустился лишь на 15%, при том, что котировки нефти выросли с $27 до $52 за баррель или почти на 93%, а курс доллара к рублю упал на 25%. Связь с нефтью небольшая, а привязка к рублю ослабляется. В то же время на денежном рынке страны наблюдается стабилизация процентных ставок, тогда как уровень долларизации банковских депозитов падает на фоне существенного ослабления девальвационных ожиданий и привлекательной тенговой доходности. Потенциал нацвалюты не исчерпан. В таких в целом благоприятных условиях Нацбанк пока продолжает игру на сдерживание укрепления курса, пополняя валютные резервы", - считает аналитик.

Однако он отмечает, что регулятор постепенно уменьшает объем интервенций. По его оценкам, можно будет ожидать более свободного движения тенге в сторону роста. В мае нетто- покупки составили $728 млн. (снижение на 12% по сравнению с апрелем и на 41% по сравнению с мартом), а уровень участия на валютном рынке составил менее 30%.

"Интервенции могли потенциально быть еще меньше, если бы не налоговые выплаты со стороны экспортеров. В "Основных направлениях денежно-кредитной политики" на этот год (базовый сценарий – нефть на уровне $30 за баррель) регулятор говорит о том, что не будет вмешиваться в процесс курсообразования, но оставляет за собой право проводить интервенции с целью сглаживания дестабилизирующих моментов, без воздействия на формирующиеся тренды курса. Тенденция на укрепление наблюдается с конца января, но пока ему не дают продолжить свое поступательное движение. Нацбанк осознает, что долго играть против формирующегося курсового тренда нельзя и что надо отходить от ассиметричного подхода на валютном рынке", - подчеркнул Байкенов.

По его прогнозам, внешний фон будет оставаться благоприятным для казахстанской валюты.

"Нефть достаточно уверенно закрепилась выше $50 за баррель, и даже если и будут какие-либо шоки, то ее цена вряд ли уже упадет ниже $40 за баррель. Поддержку ценам будет оказать то, что добыча в США продолжает снижаться, сланцевая индустрия находится в глубоко кризисе, инвестиции в нефтяную отрасль глобально резко упали, а потребление черного золота растет. Российский рубль также не исчерпал свой потенциал для дальнейшего укрепления: дно кризиса уже пройден, а вероятность постепенной отмены внешних санкций нарастает", - ожидает собеседник LS.

При этом позиции самого доллара ослаблены тем обстоятельством, что Федеральная резервная система США не торопится с очередным повышением базовой ставки, считает он. Байкенов также полагает, что возможно, что вместо ожидаемого четырехразового повышения мы увидим в этом году в лучшем случае лишь одно.

"На внутреннем рынке девальвационные опасениями заметно ослабли, и сегодня лишь немногие ожидают повторения динамики курса, которая наблюдалась в начале года. Население массово продает валюту, предприятия более активно открывают тенговые вклады, а инвесторы покупают высокодоходные инструменты (облигации и акции) на локальном рынке. Совокупная доля депозитов в тенге достигла 60% и вероятно продолжит снижаться до 40-50% до конца 2016 года. Доходность депозитов пока будет сохраняться высокой, что дает возможность физическим и юридическим лицам возможность сейчас зафиксировать на 1-3 года столь привлекательную ставку", - уточнил Байкенов.

Собеседник LS предполагает, что уже в следующем году банки по своим вкладам будут давать не более 12% и далее по нисходящей до 10%. При этом он ожидает, что ощутимое снижение доходностей по инструментам фондового рынка предполагается уже этой осенью.

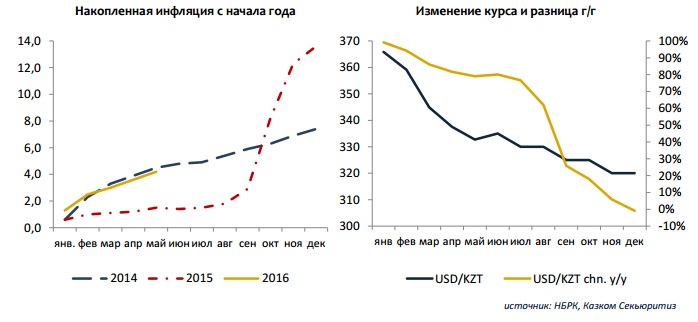

"Майская инфляция в 16,7% может оказаться пиковой. Весьма высокие данные в первом полугодии обусловлены во многом эффектом низкой базы (девальвация стартовала только в августе 2015 года). В целом можно сказать, что курсовая переоценка потребительских цен уже практически завершилась. Во втором полугодии, особенно с осени, девальвационная разница год к году будет уменьшаться, что вместе с падением потребительского спроса приведет к достаточно резкому уменьшению уровня инфляции, которая может оказаться в итоге на уровне 8%. Если посмотреть на индекс потребительских цен, то видно, что скорость накопления инфляции с начала текущего года во многом аналогична динамике 2014 года", - подчеркивает аналитик.

Он полагает, что ослабление инфляционных ожиданий отразится на процентной политике Нацбанка. По прогнозам Байкенова, регулятор может уже в августе может опустить базовую ставку до 13-14% и далее до 12-13% в октябре-ноябре.

"В 2017 году монетарные власти будут, скорее всего, стремиться обеспечить инфляцию на уровне нижней границы коридора 6-8% и для этого им уже потенциально не понадобиться двузначная ставка (ожидаемое снижение до 7-9%). Такой сценарий развития уже заставил квалифицированных инвесторов активно перекладываться в тенге и фиксировать имеющиеся высокие доходности в национальной валюте на более долгий срок. Да, определенная волатильность курса будет присутствовать (в рамках инфляционного таргетирования иначе быть не может), однако перспективы дальнейшего укрепления тенге и текущие высокие ставки все-таки должны стимулировать более активный процесс дедолларизации", - заявил Байкенов.