Единый типовой договор может снизить проценты по кредитам для МСБ и повысить уровень безопасности как для предпринимателей, так и для банков. Однако не исключено, что банки будут меньше заинтересованы в выдаче займа. Такое мнение LS выразили аналитики.

В беседе с LS аналитик AERC прокомментировал предложение мажилисменов внедрить договор банковских займов для МСБ без права их расширения.

По его словам, данное изменение может оказать разное воздействие на сектор бизнеса, в зависимости от факторов, включая конкретные условия договора, регулирующие органы, региональные особенности и другое. Также успех данной инициативы будет зависеть от того, насколько хорошо она будет реализована и принята на рынке финансовых услуг для МСБ, считает он.

"Банки могут быть заинтересованы, так как введение такого договора может значительно снизить административные барьеры и сделать процедуры кредитования более эффективными, при условии, что регулятор будет поддерживать данную инициативу. Также документ будет составляться при более строгих условиях и гарантии, что существенно снижает риски невозврата кредитов для БВУ", – отметил Серикбай.

При этом аналитик опасается, что стандартизированный договор не будет учитывать индивидуальные потребности и состояние каждого предприятия, что может повлиять на готовность банков предоставлять кредиты.

"Это может повлиять и на доходность кредиторов из-за потенциальных расходов и дополнительных требований для поддержания типовых договоров", – добавил он.

Кроме этого, представитель AERC проанализировал ситуацию с кредитованием МСБ в стране при подобном изменении.

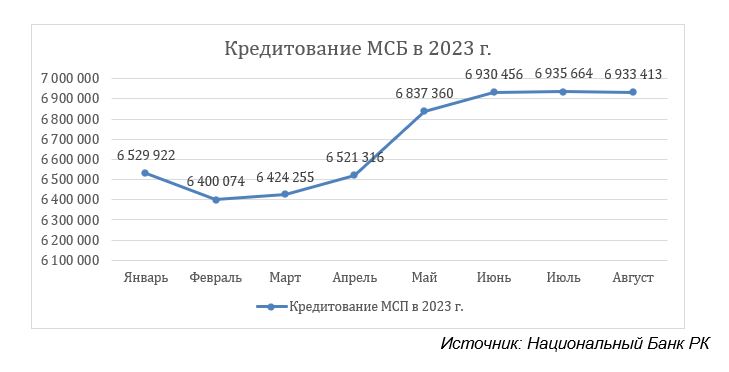

Он рассказал, что на 1 августа текущего года ссуды субъектам малого и среднего бизнеса составили 6,9 трлн тенге, увеличившись за год на 18,4% (в августе 2022 года – 5,85 трлн тенге).

"Однако доля займов от суммарного объема кредитов сохранилась с прошлого года на уровне 26%. Как можно заметить из диаграммы, динамика кредитования предпринимателей выросла с января текущего года на 403 млрд тенге", – уточнил Серикбай.

В целом аналитик позитивно оценивает введение единого типового договора. Он ожидает, что это значительно упростит и ускорит процесс оформления займа для предпринимателей, что также повысит доступность кредитов для них. Особенно для заемщиков, которые ранее сталкивалась с бюрократическими барьерами.

"Внедрение стандартизированного договора может исключить условия, написанные "мелким шрифтом", что улучшит прозрачность кредитования и поможет МСБ принимать более обоснованные решения", – подчеркнул он.

В то же время аналитик обращает внимание на то, что данный документ не учитывает специфику деятельности бизнесменов и может быть менее гибким в особых ситуациях. Также он не исключает вероятности появления неучтенных рисков в связи с их неправильной оценкой. Таким образом, единый типовой договор ограничивает как банки второго уровня, так и МСБ.

"Также стандартизация договоров уменьшит риски для БВУ и других кредиторов, так как они будут более уверены в том, что заемщики понимают и соглашаются с условиями займа. Это может снизить проценты по ссудам для предприятий и повысить уровень безопасности для всех сторон. С другой стороны, типовой договор ограничивает гибкость, и сложно адаптироваться под конкретные потребности МСБ, которые, возможно, не будут указаны в условиях и требованиях. Это может привести к несправедливым или неудовлетворительным условиям для сторон", – отметил он.

По его мнению, единые критерии могут затруднить и внедрение новых финансовых продуктов или инноваций в банковских услугах, как и изменения в виде неучтенных рисков.

"Внедрение единого типового договора может возложить на банки второго уровня существенные ограничения и создать барьеры для конкуренции среди банков и других финансовых учреждений, поскольку такой документ может обязывать их предлагать одинаковые условия", – дополнил спикер.

В свою очередь первый зампредседателя совета АФК Ирина Кушнарева отметила, что для внесения предложений по регулированию банковских операций, в том числе по ограничению свободы договора, нужно учитывать несколько факторов.

"Прежде всего необходимо хорошо знать банковское законодательство, нормативно-правовые акты регуляторов, действующие требования к договорам, а также в случае с кредитованием МСБ условия государственных программ поддержки бизнеса. Следует отметить, что все перечисленные нормативные акты достаточно обширные и соответствуют сложности операций и банковского регулирования", – пояснила она.

На ее взгляд, административные меры и ограничения не окажут позитивного влияния на кредитование МСБ.

"Помимо базового принципа свободы договора между двумя юрлицами, о котором я говорила выше, в жестком стандартном договоре, во-первых, не могут быть учтены особенности бизнеса заемщика, которые включаются в договор в его интересах. Во-вторых, необходимые для банка условия, без выполнения которых заемщик просто не получит кредит. В-третьих, если ссуда предоставляется по программе поддержки бизнеса, ее требования, в том числе ограничения и штрафные санкции за неисполнение условий, которые накладываются операторами программ, а не банками", – считает Кушнарева.

Подводя итоги, представительница АФК подчеркнула, что чем сложнее для банка выдача кредита МСБ и его взыскание в случае дефолта, тем меньше фининститут заинтересован в предоставлении таких займов. Это также может отражаться на премии за риск и конечной ставке для заемщика.

__wm.jpg)