Как изменится финансовый рынок до 2030 года и каким может стать банк будущего. Об этом стало известно в ходе круглого стола "Итоги развития финсектора Казахстана в период пандемии коронавируса", передает LS.

Глава Ассоциации финансистов Казахстана (АФК) Елена Бахмутова заметила, что трендом стали цифровизация, появление новых комбинированных продуктов и услуг, каналов для доставки их потребителям.

"Основным приоритетом является предоставление дистанционных онлайн-услуг в максимально удобной форме и в кратчайшие сроки. Клиенты ожидают такого же подхода и от финсектора. Способность соответствовать и превосходить эти ожидания становится главным конкурентным преимуществом. Необходимо развитие индивидуальных комплексных финансовых решений практически для каждого клиента, что невозможно сделать на базе старой сегментированной структуры рынка", – считает она.

Бахмутова рассказала, каким она видит фининститут будущего. Во-первых, по ее словам, это максимальное использование искусственного интеллекта. Во-вторых, переход от предложения готовых финпродуктов к пониманию потребностей индивидуальных клиентов и "бесшовному" предоставлению услуг по разным цифровым каналам. В-третьих, интеграция с нефинансовыми услугами на собственной платформе или путем коллаборации с внешними партнерами.

"Такая модель будет учитывать как интересы акционеров, так и соответствовать ожиданиям клиентов. Замечу, что цифровизация финрынка только ускорилась, и мы должны не пропустить момент, чтобы встроиться в общий мировой тренд. С точки зрения финансовой устойчивости и регуляторной среды таким внешним индикатором станет переход Казахстана из 9-й в 7-ю группу по оценке отраслевых и экономических рисков S&P, в которой сейчас находятся Индонезия, Португалия, Хорватия. А внутренним – постепенный отход от дискретного регулирования и операционная независимость финорганизаций. Создание комфортной среды для внедрения инноваций и есть желаемая модель построения отечественного рынка и одновременно шанс для наших фининститутов встроиться в мировые тренды развития и добиться успеха", – подчеркнула она.

По словам главы АФК, для перехода к новой модели банка необходимо осознать и устранить ключевые барьеры, препятствующие росту.

"Сегодня финсектор с рыночными продуктами вынужден конкурировать как с госпрограммами, так и с госинститутами, включая инфраструктурные организации финансового рынка. На фоне ужесточения регулирования и надзора на рынок активно заходят финтех-компании и мобильные операторы, предоставляющие практически те же услуги в условиях регуляторного арбитража и без какой-либо защиты прав потребителей", – уточнила она.

Глава Centras Ельдар Абдразаков призвал коллег по рынку стать более технологичными, быстрыми и простыми.

"Сегодня наш основной вызов том, чтобы понимать нашего клиента. Либо это сделаем мы, либо тот же смартфон. Уже к 2022 году предсказывают, что смартфон будет лучше понимать человека, чем мы. Поэтому у нас не так много времени для развития", – заметил он.

Также Абдразаков сообщил, какие бизнес-модели он закладывает. Это формирование ценности (продукт с большей эффективностью), ресурсы (люди, сырье, продукты), процессы и доходная модель.

"Сегодня страховой рынок вращается в экосистеме "машина – работа – дом – здоровье". Мы уходим от банальных продуктов. Основной вызов для нас сейчас стоит в создании новых продуктов и экосистем (обучение, таланты) и интеграции с новыми партнерами. Нам бы хотелось попробовать либерализацию новых продуктов, поэкспериментировать и посмотреть. Здесь основной процесс – это обучение самого потребителя", – уточнил он.

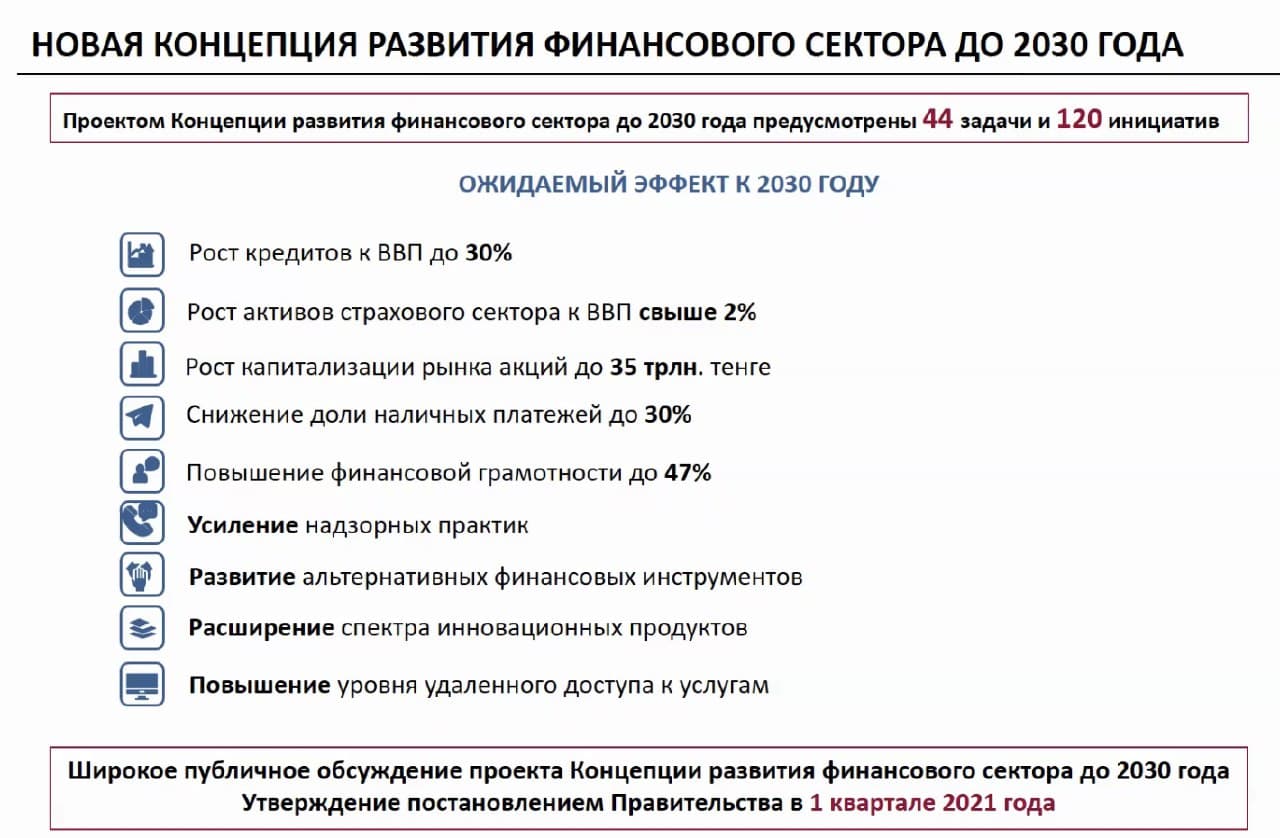

Насколько ожидания профучастников рынка совпадают с целями надзорной структуры, стало понятно из концепции развития финрынка до 2030 года. Ее презентовала глава Агентства по финрегулированию (АРРФР) Мадина Абылкасымова. По ее словам, новый документ должен сформировать конкурентоспособный и высокотехнологичный финсектор. Концепция должна быть доработана в I квартале 2021 года.

Итак, из чего состоит документ АРРФР? Он построен на семи приоритетах.

Первый – обеспечение финстабильности. В этот список входит работа по переходу на международные стандарты риск-ориентированного надзора, Базель III, Solvency II и других. Планируется внедрение инструментов SREP, стресс-тестирование влияния шоков на финстабильность, оздоровление неплатежеспособных фининститутов. Также будет осуществлен переход к консолидированному надзору за финансовыми конгломератами для обеспечения ответственности акционеров за устойчивостью контролируемых структур.

Второй – повышение конкурентоспособности финансовых организаций. Традиционная модель будет преобразована, то есть из банков в мультифункциональные фининституты. Будет усилена защита прав и интересов розничных инвесторов. Обещают развить накопительное страхование жизни, пенсионные, образовательные и инвестстраховые продукты. Единую базу данных по страхования должны модернизировать. В перспективе ожидается создание полноценного банка данных страховой статистики для гибкого тарифообразования и повышения качества андеррайтинга клиентов.

Третий – восстановление роли банковского сектора в финансировании экономики. Будут усовершенствованы процедуры андеррайтинга. Ожидается, что риск-взвешивание будет учитывать реальный объем рисков по различным видам кредитов. Ожидается развитие факторинга, аккредитива и лизинга. Будет внедрено синдицированное кредитование, что должно повысить возможность финансирования крупных инфраструктурных проектов без привлечения госсредств.

Будет продолжена работа по снижению роли государства и квазигосударственных институтов в финансировании экономики.

"Мы считаем, что поддержка кредитования должна быть только на рыночных условиях. Для очистки балансов банков и высвобождения ликвидности будут приняты меры по развитию всех компонентов ликвидного рынка проблемных активов. Будут усовершенствованы процедуры реабилитации и банкротства", – заявила Абылкасымова.

Четвертый – повышение качества корпоративного управления, стандартов управления рисками и раскрытия информации предприятий. Спикер напомнила, что недостаточная прозрачность предприятий - один из факторов, сдерживающий инвестиции в частные компании. Повышение требований повысит информированность кредиторов и инвесторов о деятельности организации. Будут установлены минимальные стандарты корпоративного управления и раскрытия информации с усилением ответственности менеджмента и акционеров предприятий.

Дополнительно будут установлены стимулы к внедрению предприятиями стандартов управления рисками, принципов экологичности, социальной ответственности ESG (Environmental, Social and Governance), а также принципов устойчивого развития GRI (Global Reporting Initiative).

Пятый – повышение прозрачности и диверсификация структуры собственности финорганизаций. К ним будут усилены требования по раскрытию информации о структуре собственности и управления, достаточности капитала, подверженности рискам.

Шестой – повышение финансовой инклюзии и финграмотности.

Седьмой приоритет – внедрение новых технологий и инноваций.

"Во-первых, будет реализован цифровой регулятор. Здесь две главные инициативы – это дата-центричный надзор (SupTech) и переход на цифровое выполнение регуляторных требований (RegTech). Будет сокращен объем отчетности, предоставляемой поднадзорными субъектами регулятору и снижены соответствующие издержки. Во-вторых, будет продолжено создание цифровой инфраструктуры, в частности платежной и системы мгновенных платежей, внедрение технологий открытых платформ (Open API и Open Banking) и финансовых маркетплейсов, развитие удаленной идентификации и механизмов противодействия мошенничествам и киберугрозам. В-третьих, будет создана благоприятная регуляторная среда для развития регуляторных песочниц", – перечислила глава АРРФР.

Далее, Абылкасымова рассказала о том, что ждет страховой рынок. В концепции прописаны следующие изменения:

- Внедрение отложенных и совместных пенсионных аннуитетов и образовательных накопительных страховых продуктов.

- Внедрение требований к договорам вмененного страхования профессиональной ответственности.

- Расширение спектра услуг для дистанционного доступа населения к страхованию с использованием функционала единой страховой базы данных.

- Предусмотрена гарантия выплат по всем обязательным классам страхования, а также социально значимым продуктам страхования жизни.

Озвучивая прогноз по рынку, глава АРРФР отметила, что выручка финансовых организаций с традиционными бизнес моделями к 2025 году может сократиться более чем на 30% за счет новых рыночных игроков, таких как финтех-компании и крупные технологические компании.

"Также мы ожидаем рост кредитов к ВВП до 30%, активов страхового сеткора к ВВП свыше 2%, капитализации рынка акций до 35 трлн тенге и повышение финграмотности до 47%", – резюмировала Абылкасымова.