Специально для LS независимый экономист Александр Юрин проанализировал конфликт между заемщиками и банками со взысканием комиссий.

В конце февраля Национальный банк опубликовал на своем сайте информационное сообщение, касающееся реализации программы рефинансирования ипотечных займов. Некоторые электронные и печатные СМИ в этой публикации привлек один момент: Нацбанк сообщил, что "банками будет прощена задолженность заемщиков по вознаграждению, комиссии, неустойке на сумму более 180 млрд тенге". При этом журналисты, судя по заголовкам, акцентировали свое внимание преимущественно на списании комиссий.

Совсем недавно, 2 апреля, Нацбанк разместил на своем сайте еще одно информационное сообщение, на этот раз посвященное исключительно отмене взимания банками ряда комиссий при обслуживании займов. Регулятор указал в нем, что в январе текущего года в банковское законодательство были внесены поправки, предполагающие запрет на взимание комиссий за ведение банковского счета физических лиц (за исключением ИП), связанного с выдачей и обслуживанием, а также зачислением суммы займа на этот счет. Кроме того, Национальный банк с умилением и даже некоторым пафосом рассказал о "благой инициативе" ряда казахстанских банков:

"В то же время банки, осознавая свою социальную ответственность, в целях улучшения положения заемщиков – физических лиц и снижения их долговой нагрузки, по собственной инициативе приняли решение в одностороннем порядке отменить по действующим договорам банковского займа взимание ежемесячных комиссий, связанных с обслуживанием займов по платежам на будущие периоды. Начиная с 18 марта текущего года, 5 банков уведомили своих клиентов о прекращении в апреле 2019 г. практики взимания ежемесячных комиссий за обслуживание займа. По результатам данной работы ожидается, что отмена комиссий коснется порядка 180 тысяч клиентов банков и потенциальный эффект для таких клиентов составит сумму около 30 млрд тенге".

Упомянутая регулятором инициатива банков выглядит отчасти комично, а отчасти – странно. Комично – потому что банки заявили о "благих намерениях" уже после внесения изменений в законодательство, которые вроде бы и без того обяжут их отказаться от взимания комиссий. А странно в этой ситуации то, что казахстанские банки, которые в принципе никогда не давали повода подозревать себя в излишней филантропии, вдруг решили добровольно отказаться от дополнительных прибылей.

В то же время месседж Национального банка об отмене комиссий завершается одной несколько неоднозначной ремаркой: "…было установлено, что данное правило применяется только к договорам банковского займа с физическими лицами, заключенным с 4 марта 2019 года".

Однако многие казахстанские заемщики и до этого выплачивали комиссии при обслуживании банковских кредитов, причем законность взимания этих комиссий зачастую также была под вопросом. Насколько инициатива регулятора и банков соответствует их интересам?

I. Вопросы законности

Вопрос правомочности взимания банками комиссии за ведение ссудного счета возник не вчера, не в прошлом месяце и не в прошлом году. 9 февраля 2012 года, т.е. больше семи лет назад, Нацбанк направил банкам второго уровня письмо за номером 667/206/740, в котором сформулировал свою позицию по взиманию комиссий за введение ссудного счета.

Мнение Национального банка в этом вопросе было однозначным и не допускало каких-либо альтернативных интерпретаций:

"Статьей 30 Закона о банках предусмотрено, что к банковским операциям помимо прочего относятся операции по открытию и ведению банковских счетов юридических и физических лиц.

В соответствии со статьей 6 Закона РК "О платежах и переводах денег" (далее - Закон о платежах) банковский счет - это способ отражения договорных отношений между банком и клиентом по приему денег и (или) банковскому обслуживанию клиента. Банковские счета подразделяются на текущие и сберегательные счета физических и юридических лиц, а также корреспондентские счета банков.

Не являются банковскими счетами счета, по которым не могут производиться операции, указанные в пункте 2-1 статьи 6 Закона о платежах, а также счета, отражающие позиции бухгалтерского учета в банках, лицевые счета (субпозиции), являющиеся компонентами балансового счета, в том числе ссудные счета.

Таким образом, банки, организации, осуществляющие отдельные виды банковских операций, вправе взимать и устанавливать комиссии и тарифы за оказание банковских услуг, к которым относятся операции по открытию и ведению лишь банковских счетов, к которым не относится ссудный счет.

На основании вышеизложенного, банкам второго уровня и организациям, осуществляющим отдельные виды банковских операций, необходимо прекратить практику взимания комиссий за ведение ссудного счета и принять меры по возврату заемщикам ранее неправомерно удержанных комиссий за ведение ссудного счета по действующим договорам банковского займа".

Однако банки не спешили отдавать полученные ими комиссии. Начиная с 2012 года их клиенты стали подавать иски о возврате незаконно начисленных комиссий, связанных с ведением ссудных счетов. Что примечательно, казахстанская судебная система, в том числе Верховный суд, изначально встала на сторону заемщиков, а не банков. Большинство исков удовлетворялось судами первой инстанции, а в тех случаях, когда районные суды отказывали заемщикам, оспаривающим незаконное взимание комиссий, их решения пересматривались вышестоящими судами.

Так, например, 10 сентября 2013 года надзорная судебная коллегия Верховного суда по гражданским и административным делам вынесла постановление № 3гп-631-13, в котором согласилась с исковыми требованиями Журкабаева А.К. по взысканию незаконно начисленных комиссий по ведению ссудного счета к Казкоммерцбанку и отказало последнему в удовлетворении ходатайства о пересмотре постановления кассационной коллегии Алматинского городского суда (с постановлением можно ознакомиться в информационной системе Верховного суда "Судебный кабинет"). Разбирательство по иску Журкабаева А.К. началось еще в 2012 г., т.е. в данном случае речь идет об одном из самых ранних дел.

Аргументация мотивировочной части решений судов различных уровней при удовлетворении исков заемщиков в целом совпадала с изложенной выше позицией Национального банка. В начале 2017 г. Верховный суд провел обобщение судебной практики рассмотрения гражданских дел по некоторым вопросам применения банковского законодательства, которое было опубликовано в Бюллетене Верховного суда за март 2017 г. В обобщении суд высшей инстанции полностью подтвердил свою позицию о незаконности взимания банками комиссии за ведение судного счета, а также целого ряда других комиссий. При этом Верховный суд акцентировал свое внимание на том, что "суды обязаны исследовать условия заключенного договора банковского займа и установить, имело ли место фактическое оказание услуг, комиссия подлежит взысканию лишь за самостоятельное оказание услуг".

Вплоть до недавнего времени Верховный суд всецело придерживался этой позиции при рассмотрении дел, связанных с незаконным начислением комиссий банками, и всецело вставал на сторону заемщиков. К примеру, 12 февраля текущего года, т.е. всего два месяца назад, он на аналогичных основаниях отменил решение Атырауского городского суда и постановление Атырауского областного суда об отказе в удовлетворении иска Бисековой А.Д. к Евразийскому банку (см. постановление Верховного суда № 6001-19-00-3пп/4, доступно в информационной системе Верховного суда "Судебный кабинет").

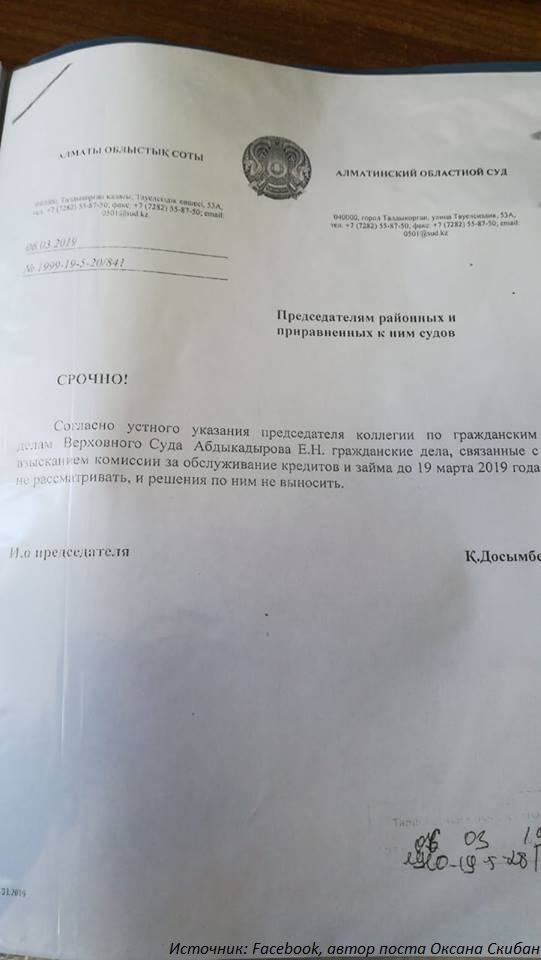

Однако совсем недавно ситуация стала кардинально меняться. 29 марта один из казахстанских сетевых ресурсов опубликовал снимок письма Алматинского областного суда за подписью и.о. председателя К.Ж. Досымбета, адресованного в районные суды. В этом письме содержалось четкое и однозначное указание: "Согласно устному указанию председателя коллегии по гражданским делам Верховного Суда Абдыкадырова Е. Н. гражданские дела, связанные с взысканием комиссии за обслуживание кредитов и займа, до 19 марта 2019 года не рассматривать и решения по ним не выносить". Алматинский городской суд подтвердил факт отправки этого письма, но при этом назвал его "ошибочным", и сообщил, что после этого в районные суды якобы было направлено еще одно, "правильное" письмо о том, что дела о взыскании комиссий должны рассматриваться в обычном порядке. К сожалению, с текстом "правильного" письма нам ознакомиться так и не удалось.

Однако совсем недавно ситуация стала кардинально меняться. 29 марта один из казахстанских сетевых ресурсов опубликовал снимок письма Алматинского областного суда за подписью и.о. председателя К.Ж. Досымбета, адресованного в районные суды. В этом письме содержалось четкое и однозначное указание: "Согласно устному указанию председателя коллегии по гражданским делам Верховного Суда Абдыкадырова Е. Н. гражданские дела, связанные с взысканием комиссии за обслуживание кредитов и займа, до 19 марта 2019 года не рассматривать и решения по ним не выносить". Алматинский городской суд подтвердил факт отправки этого письма, но при этом назвал его "ошибочным", и сообщил, что после этого в районные суды якобы было направлено еще одно, "правильное" письмо о том, что дела о взыскании комиссий должны рассматриваться в обычном порядке. К сожалению, с текстом "правильного" письма нам ознакомиться так и не удалось.

Через три дня после этой публикации уже другой информационный ресурс сообщил, что "иски по возврату незаконных банковских комиссий попали под судебное эмбарго": суды стали возвращать заявления истцов и отказывать им в удовлетворении требований. Мы попробовали прояснить ситуацию в рамках приватного общения с некоторыми юристами, специализирующимися на защите прав заемщиков, и они подтвердили, что ситуация складывается именно таким образом, как это описано в упомянутой выше публикации. С их слов, после 6 марта суды начали откладывать под различными предлогами рассмотрение исков о незаконном взимании комиссий банками, а через некоторое время стали отказывать заемщикам в удовлетворении исков. Например, в конце марта Есильский районный суд г. Нур-Султан отказал заемщикам в удовлетворении исков к Народному банку по результатам рассмотрения дел № 7140-19-00-2/1591 и № 7140-19-00-2/3060 (с решениями можно ознакомиться в информационной системе Верховного суда "Судебный кабинет"). Стоит отметить, что судьи, рассматривавшие эти дела, ранее неоднократно поддерживали аналогичные иски заемщиков банков. Таким образом, если раньше при решении подобных вопросов суды были обращены к заемщику лицом, то теперь казахстанская Фемида, похоже, поворачивается к ним совсем другим местом.

II. Масштабы бедствия

В течение семи лет, прошедших с момента, когда Нацбанк обозначил свою позицию по вопросу начисления комиссий за ведение ссудного счета, сложилась судебная практика, в рамках которой судами удовлетворяется подавляющее большинство исковых требований заемщиков о возврате незаконно начисленных комиссий. Счет выигранных заемщиками дел уже идет на десятки тысяч, а общая сумма возвращенных комиссий, незаконно начисленных и удержанных банками, составляет, по некоторым оценкам с отсылкой к внутренним данным Национального банка, порядка 9 млрд тенге.

Однако это далеко не вся сумма незаконно полученных банками комиссий, и совокупный объем исковых требований в денежном выражении может быть гораздо больше. Многие заемщики попросту не знают о том, что с них незаконно удержали комиссии, или же по каким-то причинам колеблются с подачей исков. При этом действующее законодательство дает возможность оспорить в судебном порядке начисление и удержание комиссий как по займам с еще не закончившимся сроком, так и по уже полностью погашенным кредитам. Согласно нормам казахстанского законодательства, течение срока исковой давности по гражданским делам начинается с того дня, когда участник правоотношений узнал или должен был узнать о нарушении своих прав (ч. 1 ст. 180 Гражданского кодекса). С учетом того, что среднестатистический казахстанский заемщик имеет довольно смутное представление о заключениях регулятора, судебной практике и тому подобных вещах, срок исковой давности для него по факту начинается с того момента, когда он узнал по "сарафанному радио" о возможности отстоять свои права в суде. Именно этим можно объяснить довольно медленную "раскачку" заемщиков: изначально количество поданных исков росло от года к году довольно медленно, а активизация заемщиков достигла весьма ощутимых масштабов только в 2017-2018 гг.

По вполне очевидным причинам официальные оценки объемов незаконно удержанных банками комиссий в публичном доступе отсутствуют. Однако мы попробовали оценить совокупный объем комиссий, незаконно удержанных банками в процессе обслуживания клиентов, получивших потребительские займы в 2015-2018 гг. Конечно, эта оценка не отличается ювелирной точностью и носит весьма и весьма приближенный характер, однако ее вполне достаточно для того, чтобы понять масштабы явления и оценить возможные последствия.

Оценка показателей была проведена на основе данных Национального банка (объем выдачи потребительских займов за период, размер кредитных портфелей банков), а также обобщенной информации о результатах рассмотрения около тысячи судебных процессов, любезно предоставленной нам одной из юридических фирм с головным офисом в г. Нур-Султан (далее по тексту – Фирма "А"). Эта фирма специализируется на защите прав заемщиков в судах и осуществляет свою деятельность в трех городах Казахстана – Нур-Султане, Алматы и Атырау. С учетом того, что казахстанцы довольно чувствительно воспринимают тематику, связанную с вопросами погашения кредитов, мы решили не упоминать в настоящей публикации название этой фирмы, чтобы избежать возможных обвинений в рекламе. Однако стоит отметить, что с сентября 2017 по 6 марта текущего года (здесь стоит вспомнить дату отправки упомянутого нами выше письма Алматинского областного суда с рекомендацией приостановить рассмотрение подобных дел) текущего года Фирма "А" выиграла 100% (!) от общего числа завершенных дел о возврате незаконно удержанных ежемесячных комиссий в судах первой и второй инстанций.

При проведении оценки мы использовали информацию об объемах выдачи потребительских займов только за 2015-2018 гг.: в настоящее время на сайте Национального банка отсутствуют данные о более ранних периодах. Оценка объема выданных займов, по которым взимались незаконные комиссии, проводилась следующим образом:

(а) Была рассчитана доля займов в совокупном кредитном портфеле банковской системы по состоянию на конец года для тех банков, против которых фирма "А" выигрывала процессы в судах различных инстанций. В число этих банков входят те пять банков, которые объявили недавно об отмене ежемесячных комиссий по обслуживанию займов для физических лиц;

(б) Значение удельного веса этих банков в совокупном кредитном портфеле экстраполировалось на совокупную структуру выданных потребительских займов в разрезе банков – таким образом оценивался совокупный объем потребительских займов, при обслуживании которых могли взиматься незаконные комиссии;

(в) С учетом вероятности того, что незаконные комиссии могут начисляться банками в отношении не всех, а только некоторых кредитных продуктов, полученное ранее значение умножалось на понижающий коэффициент 0,5.

Согласно данным Национального банка, за период с 2015 по 2018 гг. казахстанские банки выдали потребительских кредитов на общую сумму 9,96 трлн тенге. Из этих кредитов предположительно 2,72 трлн тенге (свыше 27%) приходилось на банки, которые по информации Фирмы "А" удерживали незаконные комиссии с вкладчиков. С учетом понижающего коэффициента эта сумма составит 1,36 трлн тенге (см. график).

Судя по результатам выигранных судебных процессов, фирма "А" возвращала своим клиентам незаконно удержанные банками комиссии, сумма которых в среднем составляла порядка 12,4% от суммы основного долга (от 7,2% до 19,8% в зависимости от банка). С учетом этого показателя мы можем оценить предполагаемую сумму незаконно удержанных комиссий по потребительским кредитам, выданным в 2015 – 2018 гг., которая составит 336,69 млрд тенге для всей совокупности займов и 168,34 млрд тенге с учетом использованного нами понижающего коэффициента. При неизменности судебной практики, существовавшей до марта текущего года, эти суммы могли бы быть возвращены заемщиками через суды.

Таким образом,полученное нами оценочное значение незаконно начисленных и уже удержанных комиссий, как минимум, в пять - шесть раз превышает озвученную Национальным банком "потенциальный эффект" для клиентов банков в размере около 30 млрд тенге – на эту сумму, по мнению регулятора, должны снизиться расходы заемщиков по обслуживанию кредитов. При этом в рамках проведенной оценки:

(а) предполагалось, что не все казахстанские банки удерживали незаконные комиссии;

(б) использовался понижающий коэффициент, чтобы избежать возможного завышения данных;

(в) незаконное удержание комиссии происходило и при обслуживании займов, выданных до 2015 года. Однако они не учитывались при расчете в силу отсутствия данных;

(г) при расчете учитывались только потребительские кредиты и из него исключались ипотечные кредиты и кредиты, по которым не указывалась цель их привлечения.

Таким образом, оба полученных нами оценочных значения с очень высокой вероятностью могут быть заниженными.

В целом ситуация выглядит довольно неоднозначно. Еще в 2012 году Нацбанк сформулировал свою позицию по вопросу незаконно удерживаемых комиссий и призвал банки, дословно, "прекратить практику взимания комиссий за ведение ссудного счета и принять меры по возврату заемщикам ранее неправомерно удержанных комиссий за ведение ссудного счета по действующим договорам банковского займа". Однако, судя по количеству удовлетворенных судами в последующие годы исков клиентов банков о незаконном удержании комиссий, многие банки, по сути, проигнорировали требование регулятора.

В то же время сам Национальный банк, к сожалению, не предпринял достаточных действий для прекращения практики незаконного начисления и удержания комиссий банками второго уровня. К примеру, подразделение регулятора по защите прав потребителя, вполне могло провести анализ всех кредитных продуктов, предлагаемых банками населению, на предмет взимания незаконных комиссий, и принять соответствующие меры в отношении банков-нарушителей.Кроме того, регулятор имел все возможности для внедрения механизмов обязательного проведения предварительной экспертизы кредитных продуктов на предмет их соответствия законодательству о защите прав потребителя еще до их запуска на рынок. Однако ничего подобного сделано не было: Национальный банк предпочел ограничиться лишь рассылкой упомянутого выше письма. Между тем количество нарушений законодательства банками росло, и к настоящему времени потенциальный объем требований по искам уже стал фактором риска для стабильности финансовой системы.

III. Зачем банкам PR-акция с отменой комиссий?

Сформулированная Национальным банком еще 2012 г. позиция о незаконности взимания комиссий за ведение ссудного счета опиралась на правовые нормы, содержащиеся в ст. 30 закона "О банках и банковской деятельности в Республике Казахстан" и ст. 6 закона "О платежах и переводах денег". Обе эти нормы действуют и в настоящее время с тем лишь замечанием, что Закон "О платежах и переводах денег" утратил силу в июле 2016 г., однако те нормы, на которые ссылается Национальный банк в своем письме от 9 февраля 2012 г., были изложены в ст. 27 действующего в настоящее время закона "О платежах и платежных системах", принятого 26 июля 2016 г.

Аргументация Национального банка строилась на том, что, согласно казахстанскому законодательству, ссудные счета не являются банковскими счетами, а банки имеют право устанавливать и взимать комиссии только при обслуживании банковских счетов. Соответственно, удержание комиссии за ведение ссудного счета признавалось незаконным даже в том случае, если комиссия носила другое название ("комиссия за обслуживание займа" и т.п.). Верховный суд в данном вопросе полностью поддерживал Национальный банк.

Суд высшей инстанции также выражал сомнения в правомерности взимания банками целого ряда других видов комиссий (см. обобщение судебной практики рассмотрения гражданских дел по некоторым вопросам применения банковского законодательства, опубликованное в Бюллетене Верховного суда за март 2017 г.). Так, с точки зрения Верховного суда, суды могут признать незаконным начисление даже тех комиссий, которые включены в утвержденный Национальным банком 30 мая 2016 г. "Перечнем комиссий и иных платежей, связанных с выдачей и обслуживанием банковского займа и микрокредита, выданных физическому лицу, при расчете годовой эффективной ставки вознаграждения".

В своем информационном сообщении от 2 апреля Национальный банк сообщает: "21 января 2019 года приняты поправки в Закон "О банках и банковской деятельности в Республике Казахстан", согласно которым запрет на взимание комиссий за ведение банковского счета, связанного с выдачей и обслуживанием банковского займа, а также за зачисление займа на банковский счет распространен на договоры банковского займа, заключаемые с физическими лицами на приобретение товаров, работ и услуг, не связанных с осуществлением предпринимательской деятельности". Речь здесь идет о дополнении ст. 39 закона "О банках и банковской деятельности в Республике Казахстан" пунктом 3-1, который сформулирован следующим образом: "Банки, организации, осуществляющие отдельные виды банковских операций, не вправе по договорам банковского займа, заключаемым с физическими лицами на приобретение товаров, работ и услуг, не связанных с осуществлением предпринимательской деятельности, устанавливать и взимать комиссии за ведение банковского счета, связанного с выдачей и обслуживанием банковского займа, а также за зачисление займа на банковский счет".

Понятно, что эта норма не имеет никакого отношения к ежемесячной комиссии за ведение ссудного счета (или за обслуживание займа), на которую приходится львиная доля возвратов средств заемщикам в судебном порядке, так как ссудный счет не является банковским счетом. В то же время Национальный банк и Верховный суд еще несколько лет назад признали незаконным удержание этой комиссии, равно как и целого ряда других комиссий.

Однако в информационных сообщениях всех пяти банков, объявивших об отмене комиссий с апреля текущего года, сообщается, что "комиссия, связанная с обслуживанием банковского займа, в разные периоды именовалась как комиссия за обслуживание займа, комиссия за ведение банковского счета, комиссия за ведение ссудного счета" (взято дословно из информационного сообщения одного из банков, в случае различных банков формулировки несколько отличаются, но их суть от этого не меняется). Так в чем же тогда смысл громкой "PR-акции" банков, поддержанной, к тому же, Национальным банком? Какой смысл всенародно объявлять об отмене комиссий, взимание которых и без того уже много лет считается неправомерным?

А теперь вспомним о том, что в информационном сообщении регулятора от 2 апреля подчеркивается, что отмена комиссий будет происходить только в том случае, если договор банковского займа был заключен после 4 марта текущего года. Банки же сообщают, что "отмена комиссии не распространяется на оплаченные ежемесячные суммы комиссий за периоды, предшествующие дате отмены комиссии". При этом отмечается, что "в случае согласия заемщика с улучшающими условиями банковского займа и/или неполучения Банком письменного отказа заемщика в течение указанных 14 календарных дней, начиная с 04 апреля 2019 года дальнейшее погашение займа будет осуществляться без ежемесячной комиссии". По-видимому, банки рассчитывают здесь на то, что согласие с новыми условиями договора займа будет подразумевать отказ заемщика от претензий на возврат удержанных ранее комиссий и будет трактоваться судами в пользу банков. В случае же отказа заемщика от изменения условий договора получить свои деньги обратно он сможет только в судебном порядке, и далеко не факт, что с учетом последних событий суды будут вставать на сторону заемщика, как прежде.

Похоже, что реальная цель "PR-акции" банков и регулятора заключается в том, чтобы предупредить в будущем массовую подачу исков о возврате незаконно удержанных в прошлом комиссий. С учетом сумм, которые потенциально могут быть возвращены заемщиками в судебном порядке, потери банков от отмены комиссий в будущем будут, как минимум, на порядок меньше сумм, которые теоретически могли быть взысканы с них в судебном порядке.

В этой ситуации многое будет зависеть от того, продолжит ли Национальный банк придерживаться позиции, сформулированной им же в 2012 году. Однако еще больше будет зависеть от действий Верховного суда. Сейчас не совсем понятно, пойдет ли высший судебный орган на то, чтобы отказаться от ранее применявшейся судебной практики ценой потери собственной репутации, или же предпочтет остаться на стороне заемщиков.

Судя по всему, Верховный суд определится со своей позицией буквально завтра. В графике Судебной коллегии по гражданским делам Верховного суда значится, что 10 апреля в 14-30 по времени Нур-Султана будут одновременно рассматриваться девять (!) дел, возбужденных по искам заемщиков о возврате незаконно удержанных с них комиссий. Что интересно, одновременно в данном случае будут рассматриваться дела как на русском, так и на казахском языках. И похоже, что результат рассмотрения этих дел предрешит, какими будут решения казахстанских судов по подобным делам на много лет вперед. А заемщикам, с которых банки год за годом удерживали "комиссии за воздух", остается надеяться, что казахстанская Фемида не повернется к ним своей тыльной стороной. К сожалению, в казахстанских реалиях это может произойти даже вопреки сложившейся в течение семи лет судебной практике и без внесения существенных изменений в законодательство.

Перепечатка материала запрещена для всех СМИ. В случае нарушения авторских прав редакция обратится в суд.